关键股东频繁套现“唱空”,石头科技增长神话破灭

近年来石头科技发展放缓,与其产业过度依赖扫地机器人有关。

2024年,石头科技(688169.SH)成立十周年。

石头科技是一家“为发烧而生”的小米生态链公司,在资本市场创造了无数的奇迹。

公司创立之初,即收到小米公司的投资。此外,依靠小米清洁家电庞大的代工量,该企业的营收和净利润一路激增。

上市之前的2019年,石头科技与小米解绑,代工业务在整个营收大盘中的占比下滑至三成,但“小米生态链”的光环仍为其在2020年顺利上市起到了保驾护航的作用。石头科技不仅发行价创下A股纪录,2021年股价甚至达到1500元。

辉煌只属于过去——与小米渐行渐远之后,逐步发展自有品牌的石头科技日子并不好过。2021年公司净利润增速首次出现下滑。在清洁家电的红海中,石头科技并未体现出差异化竞争优势。

关键投资人持续撤出

4月15日晚间,石头科技(688169.SH)发布公告称,公司第三大股东Shunwei Ventures III (Hong Kong) Limited(顺为)、第四大股东丁迪将转让其持有的石头科技的股份。顺为和丁迪共计出让股份131.48万股,初步确定本次询价转让价格为323.66元/股,即4月12 日(含当日)前 20 个交易日石头科技股票交易均价的 70%。

石头科技最大股东为创始人、董事长昌敬,第二大股东为香港中央结算有限公司,小米公司创始人雷军旗下的顺为资本和丁迪分列三、四位。

从2023 年 6 月到2024年4月,顺为资本累计减持石头科技股份1.18%,股份占比从6.09% 降至4.91% 。

石头科技的第四大股东是一位著名的女性天使投资人丁迪,她与昌敬等人联合成立石头科技。丁迪还是松禾资本、九合创投、暴龙投资等VC机构的有限合伙人(LP)。

2021年3月至今,丁迪通过大宗交易、集中竞价、询价转让等方式5次转让持有的石头科技的股份,持股比例从5.93% 减少至4.79% ,持股比例减少1.14% 。

值得关注的是,《上市公司股东、董监高减持股份的若干规定》等条例规定:董监高、实控人、董事不得在科创公司年报发布前30日内、季度报发布前10日内等关键窗口期进行询价转让。石头科技将在4月26日发布2024年第一季度财报,顺为、丁迪虽不具备以上身份,但其在窗口期大幅套现,还是令人玩味。

除此之外,仅2023年,雷军旗下天津金米也减持了89.6万股,高榕资本旗下的ANYANCONSULTING LIMITED共减持161.46万股。资本的市场嗅觉向来灵敏。2023年市场甫一恢复正常,资本就择机“跑路”,说明投资者对于石头科技的未来并没有太多的期待。

A股股王离开小米的日子

石头科技一度被称为A股“股王”。2020年,石头科技登陆科创板,271.12元/股的发行价创下A股历史;2020年末该股最高上涨至1036.81元/股,成为资本市场中继贵州茅台之后的第二只千元股,2021年更是达到最高点1492.12元/股,较发行价上涨451%。

从A股新股王到被频繁抛售,石头科技到底经历了什么?

石头科技创立于2014年,创业伊始即获得小米投资,成为小米生态链企业。石头科技最初就是以小米ODM清洁家电起家。随后推出自有品牌,目前产品线包括扫拖机器人、手持吸尘器和洗烘一体机等。石头科技绝大部分收入来自于智能扫地机器人,产品结构单一。2016年至2019年上半年,公司智能扫地机器人及其配件收入之和占营业收入的比例分别为100%、100%、99.88%、94.24%。

2019年之前,米家智能扫地机器人销售收入占主营收入的比例颇高,分别为98.58%、88.36%、47.21%、34.82%。在小米生态链的加持下,2016年—2018年,石头科技营收分别为1.83亿元、11.19亿元、30.51亿元,3年之间增长了15倍有余。石头科技2017年扣非净利润同比增长幅度达到902%,2018年增长幅度为406%。

小米“生态链计划”是在2013年开启的。雷军以小米公司为圆心,横、纵向延伸产业链,并通过资本扶持,催生出多家产业公司。“生态链企业”指的就是由小米集团直接投资,或者雷军系关联公司进行扶持的一系列企业。

这些公司有一个共同的特点:一般具备科技属性,与小米集团业务有直接或间接的关联。

起初,雷军定下了5年内投资100家生态链企业的目标。如今来看,雷军还是保守了,100家这个目标早已提前完成。2018年小米招股书就已经显示,截至2018年3月31日,小米投资孵化的公司就已超过210家。(详情见:雷军IPO操作手段揭秘)

实际上,在2021年,小米全年的营收规模达到3283亿,只要成为小米供应商或像华米一样为小米做代工,营收涨幅做到连续三年30%以上是很有可能的。所以在小米生态链发展初期,九号公司 、华米科技、云米科技已经先后成功上市。

不过,监管对于拟上市公司的独立成长性有明确要求,依靠小米生态链并非长久之计。对于石头科技而言,发展自有品牌是迟早的。2017年,石头科技先后推出石头和小瓦等自有品牌的扫地机器人后。这与小米产生了同业竞争,于是小米开始将资源倾斜至石头的竞争对手云米科技和追觅科技。实际上,在小米投资石头科技的2014年,云米科技也得到小米的天使轮投资。2019年8月,小米推出了米家扫拖一体机,制造商为云米科技。不仅如此,2019年10月,小米上线一款米家扫拖机器人,制造商为追觅科技。小米通过顺为资本和天津金米投资追觅科技。

可以说,成因小米,衰亦因小米。从2019年开始,石头科技的高增长戛然而止。当年该公司扣非净利润同比增幅只有65%,到2021年甚至开始负增长。直到2023年,增长才重新回到正轨。2021年,石头科技将扣非净利润下滑的原因归结于“去小米化”,自有品牌均价和销量提升,导致国内营收失速。

到了上市前的2019年,小米业务在石头科技整个营收中占比大幅下滑,这满足了资本市场对科创企业业务独立性的考核。这也是石头科技能上市成功的关键。家电行业资深分析师刘步尘认为,石头科技与小米解绑从逻辑上讲是对的,毕竟大树下面长不出另一棵大树,石头科技要想发展,最终得走自己的路。

不过,石头科技上市的当年和第二年,小米生态链的光环仍然有作用,这也是其股价疯涨的原因。

但随着与小米的渐行渐远,石头进入新的发展阶段,市场也开始趋于冷静。

清洁类家电市场趋于饱和

当然,除了小米生态链企业的催热,石头科技在资本市场的爆火,也是由于其踩准了清洁家电的风口。

在石头科技成立的2014年,扫地机器人、清洁家电行业属于新兴行业,从业企业少,产品毛利高,业界将其视为“家电行业最后的金矿”。

Gfk调研报告称,中国清洁类家电市场规模10年年均复合增长率达28.2%,从2012年的29亿元增长到2022年的348亿元。

不过,行业的增长至2023年开始放缓,其中以头部品类扫地机器人最为明显。据奥维云网数据(AVC)称,2023年扫地机的零售额为137亿元,同比增长10%;零售量为458万台,同比增长仅为4%。

增长放缓,主要是由于基数效应,市场逐渐有饱和趋势。此外,清洁家电增长受限,也有自身原因。

第一,扫地机器人实为改善型消费家电。在经济下行周期时,购买需求降低。据《2021年扫地机器人市场发展白皮书》的调查结果显示,64%的消费者能接受的扫地机器人价位不超过2000元。而据奥维云网(AVC)数据显示,2022年中国扫地机器人产品均价已经达到3175元,其中搭载自清洁功能的基站类产品线上均价更是达到了3964元,超过了普通消费者的承受能力。

第二,扫地机器人和洗地机、手持吸尘器等存在功能重合点,消费者很难同时购买多种产品,同类产品复购率较低。

第三,品控堪忧。在新浪黑猫投诉中,关于扫地机器人的投诉目前已经超过6000条。排除掉服务类投诉,多数集中在品控问题上,包括且不限于充不进电、不工作、频繁维修等等。其中,关键词“科沃斯”搜索结果约有3000多条,“石头科技”约800多条。

市场增长空间缩小,但清洁类家电厂商数量却是激增状态。在过去五年里,各大类型家电企业均在领域有所布局。奥维云网(AVC)指出,扫地机器人目前在国内市场处于激烈竞争的内卷状态,各大厂商绞尽脑汁提升产品力及创新力度,厂商需要在研发、营销方面加大投入。

市场竞争激烈,清洁家电企业告别“躺赚”时代,这也反映在石头科技的销售费用上。2023年,其销售费用达到了18.17亿元,同比增长37.85%,利润空间被进一步压缩。

表:清洁家电行业品牌一览

垂直类企业难觅第二增长曲线

石头科技要恢复高速增长,需找到新的目标市场或是第二增长曲线。

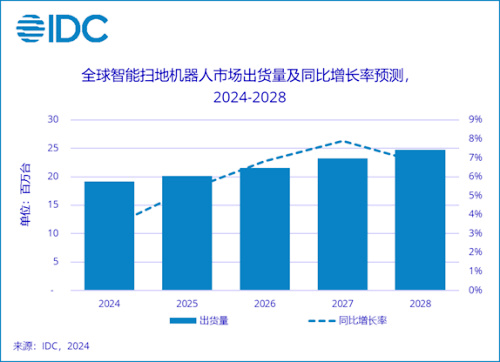

扫地机器人的主要潜力市场在海外。IDC数据显示,2023年全球智能扫地机器人前三大市场分别为中国、美国和西欧,出货量占比分别为24.9%、23.8%和18.7%。另外,亚太市场(不含中国、日本)也有12.5%的份额,日本则为5.9%。

作为最早出海的清洁类家电厂商,石头科技在海外市场的表现已经达到高点。今年3月,石头科技在新品发布会上宣布石头科技扫地机器人销售额全球第一,海外销售收入占比达到48.9%。目前,产品覆盖170多个国家及地区,市占率在全球超过14个国家和地区跻身前三;考虑到元老品牌iRobot 仍占有比较高的份额,尤其是北美和日本市场,留给以石头科技为代表的中国厂商的海外市场增量空间依然是有限的。

刘步尘认为,近年来石头科技发展放缓,与其产业过度依赖扫地机器人有关,毕竟这几年该品类市场低迷,石头科技很难走出独立行情。现在,石头科技的当务之急是培育出第二增长曲线。(详情见:清洁家电行业有人产、无人管,资本市场用脚投票)

对于新品类,目前,石头科技推出了洗衣机类产品,定位为“洗烘一体机”,其中N1 Hero售价3999元。还有一款石头分子筛迷你洗烘一体机M1.售价2499元,对标迷你洗衣机。结合财报数据,目前新业务在营收中占比仅为5%左右,还不足以形成规模。再加上冰洗市场竞争已然十分激烈,后来者很难在巨头林立的市场中找到增长点。

总而言之,目前清洁类垂直家电企业处于一个比较尴尬的处境。清洁类产品的技术壁垒不高,各大企业主要着眼于外观的差异性,这从石头科技专利申请类型数据就可见一斑。2023年石头科技研发费用为6.19亿元,同比增长26.69%,新增获得专利687项,累计获得专利2435项。其中,外观设计专利是大头。

基于此,财大气粗的家电大厂、互联网厂商很容易凭借财力和渠道优势,进入清洁家电市场分一杯羹。而受限于资源和技术积累,垂直类清洁家电企业很难反向复制巨头们的操作,成功实现多元化。

公告披露,顺为和丁迪均表示没有在未来12个月内增持的计划,可见对石头科技的未来看空。