一季报集成灶集体惨淡 是机遇的拐点还是沉沦的开始?

宏观的原因不再赘述,整个厨电行业乃至家电行业近年来的不景气已被认同。

四月下旬以来,集成灶行业四家上市公司分别发布了2024年第一季度报告。本以为作为行业优秀代表的四大品牌能有所挣扎,但没想到情况比预想的还要严重。数据披露:

帅丰电器当期营收约1.17亿元,同比下降32.96%;扣非净利润约1792万元,同比下降47.25%。亿田智能当期营收约1.27亿元,同比下降44.49%;扣非净利润约-98.75万元,同比下降102.58%。火星人当期营收约3.48亿元,同比下降15.44%;扣非净利润约3380.44万元,同比下降18.07%。

而同一时期,根据奥维云网发布的集成灶市场大盘,2024年一季度国内集成灶市场累计零售额、量分别为42亿元、45万台,同比分别下滑11.9%、10.5%。

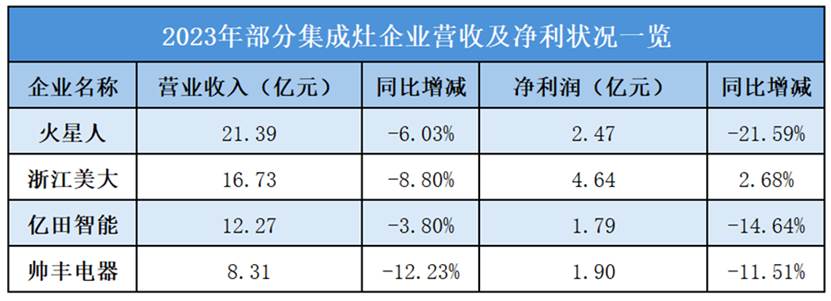

一句话,一季度集成灶行业四大上市企业的业绩降幅远高于大盘。即便如坊间人士猜测的“可能会照顾到2023年年报统计的需要而适当调整”,但真如这种猜测,“被照顾”的2023年年报也一片惨淡,四家上市公司除了美大一家的净利表现尚算亮眼之外,其余无一例外均遭遇营收和净利双下滑。客观地说,集成灶行业上市公司的集体业绩表现及与行业大盘的对比,放在整个家电行业,确属罕见。

宏观的原因不再赘述,整个厨电行业乃至家电行业近年来的不景气已被认同。存量市场作为销售主航道的今天,集成灶特殊的产品设计确实“吃了不少亏”(集成灶业内人语)。但同时,值得行业反思的是,作为行业新进入者的老板电器,为何能够在短短的一年时间里营收大增20.58%(2023年老板电器年报,集成灶营收4.64亿元,同比2022年增20.58%)?

“这或许意味着集成灶行业多年发展以来,并未形成有效的专业壁垒”,一位业内人士指出,“这也给眼下的集成灶企业提了一个醒,集成灶行业的品类红利和高增长时代已经远去,接下来的竞争将更加酷烈”。

事实上,寒意早在2022年就已袭来。数据统计显示,2017-2021年集成灶五年复合增长率为30%。到2022年开始徘徊,2023年行业首次遭遇量额双下滑。但近年来由于投资惯性,仍有大量品牌增资扩产以及外来新进入者。根据艾肯家电网2023年年终的一则资料梳理显示,帅丰在2022年新增的40万套集成灶产能,火星人2022年开建预计在2025年释放的12万台产能;美大2022年已经投产且在未来要形成110万台的产能、美的在2022年形成的97万台产能,这里还不包括亿田、佳歌、森歌等因产线升级而带来的产能扩增。据保守估计,到2025年如果上述产能全部释放,整个集成灶行业至少新增300万台产能。

“蛋糕肉眼可见地缩小,但分食的刀叉越来越多,可想而知接下来有多难”,前述业内人士说道,“接连遇挫,这说明行业的红利期早已远去,接下来的竞争逻辑和以往会截然不同”。“这对集成灶行业来说,是个拐点,但如果不理性对待,再延续以往的方法盲目投入,很有可能会有灾难性的后果”。

实际上,集成灶行业的警醒早已开始。跳出集成灶而站到“集成”的思路上开辟新增长曲线,或者围绕厨房场景扩充新的品类,成为过去的两三年大部分企业都在做的事情。

同时,围绕着集成灶本身的升级、包括智能功能的叠加,蒸烤消储的花样组合,围绕着品牌向上走、渠道向一二级市场推进等等工作,也被各个企业进行不懈的尝试。

但如果抛开这些众所周知、且家家在做的工作之外,以笔者个人的看法,在如今消费分级更加明显的当下,集成灶最需要解决的是以下几个问题。第一,集成灶到底是定位品质需求型产品还是刚需产品。第二,集成灶的建材属性和家电属性既然交织在一起,那么至少在渠道建设上能否更旗帜鲜明一些(毕竟有时候的都要,等于都难做好)。第三,能否切实、主动地打破地域观念、家族企业思维,以更积极的行动推动企业去拥抱变化,这才是关乎长远发展的关键所在。

一款吸净率“打底”都达到99%的厨房油烟神器、曾创造过三年时间由百亿元破二百亿元尔后再向300亿元逼近的行业,不应该在存量市场里一退再退,毕竟这样的市场环境大概率会延续,现实早已退无可退。