蔚小理年中交卷:“血海”竞争,谁都输不起?

下沉寻找增量或加码智驾技术,对于蔚小理来讲都是输不起的一仗。

9月5日,蔚来发布了2024年二季度财报。至此,蔚小理2024年上半年的成绩单全部揭晓。

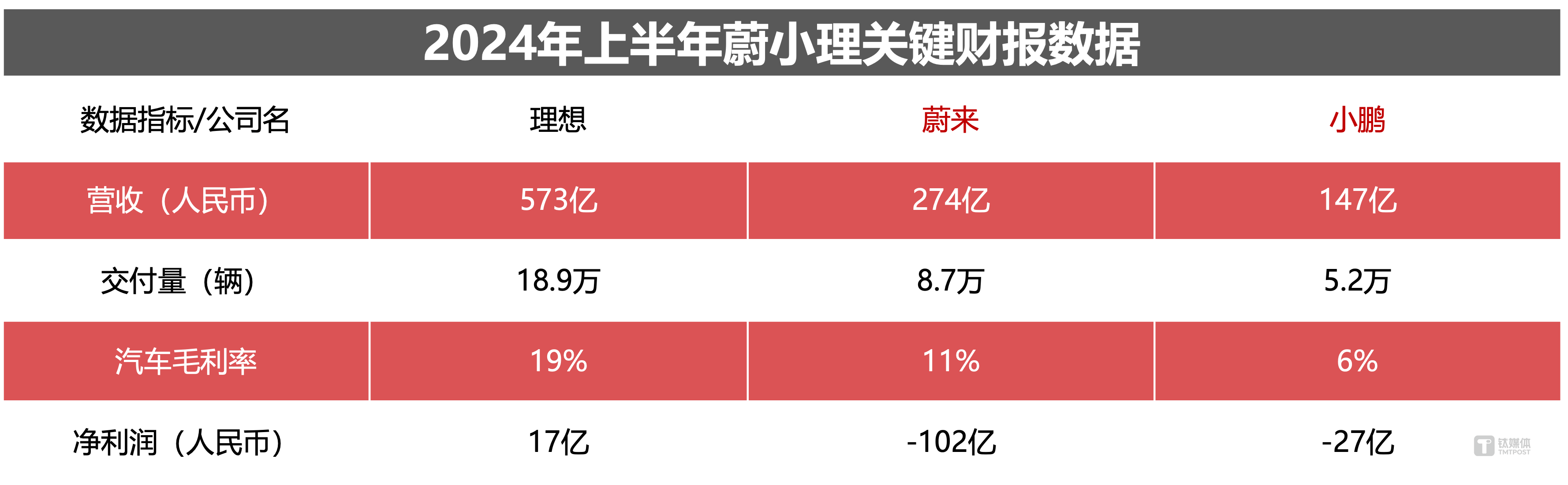

从财报上的核心指标来看,从去年就开始的贫富分化态势并没有特别大的改变。在车辆交付量、营业收入以及汽车毛利率方面,理想汽车均位居榜首,蔚来紧随其后,而小鹏汽车则相对落后。

在净利润上,理想汽车仍旧保持盈利状态,蔚来和小鹏汽车也还未摆脱亏损难题,但都出现了收窄趋势。蔚来上半年公司净亏损达102亿元,较去年同期收窄5.2%。小鹏汽车净亏损为27亿元,较去年同期有所收窄。

对于造车新势力的业绩表现,股市给出了完全不同的反应。作为三家中表现最好的理想汽车,财报发布后股价跌16.12%,一天蒸发200多亿,小鹏汽车也遭遇了股价的震荡下跌,而蔚来则是上涨14%。

何小鹏说,2024年将是中国汽车品牌进入“血海竞争”的第一年。面对已经开打的“淘汰赛”,理想汽车纯电产品MEGA上市失利之后进入到新一轮调整变革期,蔚来和小鹏汽车也在奋力突围,布局第二、三品牌,“造车三兄弟”正使出浑身解数,努力让自己留在牌桌上。

回落与反弹

2024年上半年,蔚小理三家都经历了一次短暂的转折:一季度看起来岌岌可危,但二季度似乎重新回到了正增长的轨道上。

第一季度,理想汽车纯电产品MEGA失利,随即遭遇了营业收入与净利润环比大幅下跌,营业利润转亏。

好在调整迅速,凭借新产品 L6 的发布,理想汽车二季度的交付量和车辆销售收入有所回升。二季度,理想汽车交付量为108581辆,环比增长35.1%;营收317亿元,环比增长23.6%。

蔚来的销量势头在今年前几个月也是相当不乐观,去年年中月销曾达到近2万辆的态势,到今年前三个月降到了1万辆左右。今年一季度交付了3万辆新车,同比下降3.2% ,环比下降39.9%。受销量下滑影响,一季度营收约99.1亿元,同比下滑7.2%;净亏损51.85亿元,同比扩大9.4%。

不过,从5月份开始,蔚来的销量出现明显好转,5月、6月份销量稳在了2万辆以上。这也使得蔚来二季度的汽车交付量达57373辆,较2024年第一季度增长90.9%。

小鹏汽车的交付量在三家中相对弱势,上半年累计交付52028辆,月均交付不足9千辆,但二季度也呈现出了增长的趋势,比一季度多交付了8386辆汽车。

虽然各自的遭遇不同,面临的挑战不同,但二季度之所以能够由降转升,三家公司都做了同一个动作——产品价格调整。

理想汽车在二季度罕见地发布了全系车型降价的通知——理想L9全系、L8和L7 Ultra版、Max版降价2万元,L8和L7 Pro版降价1.8万元,MEGA从55.98万元降至52.98万元。

小鹏汽车是给出了补贴政策,先是在4月初对2024款小鹏G9补贴2万元。随后又推出5亿元限时购车补贴,覆盖小鹏G9、G6、P7i、2024款小鹏P5等四款车型。

蔚来则是在3月启动了新的 "BaaS" 政策:标准续航电池包租用服务费从980元/月调整至728元/月,长续航电池包租用服务费从1680元/月调整至1128元/月。蔚来联合创始人、总裁秦力洪甚至表示,这种调整力度“比价格战更狠”。

根据各家的财报数据显示,理想汽车单车收入从一季度的30.2万元下降至27.9万元,小鹏汽车的单车收入从一季度的25.4万元下降到了二季度的22.6万元,蔚来汽车的降幅最小,二季度的单车收入约为27.3万元,环比上季度下滑约0.6万元。

下沉找增量

在二季度财报会议中,从蔚小理给出的第三季度的销量指引上看,皆是信心满满。

蔚来预计第三季度汽车交付量达到6.1万辆至6.3万辆,较去年同期增长10%至13.7%。

小鹏汽车预计第三季度的总交付数量约为4.1万至4.5万辆,环比增加35.7%-49%;销售收入预计达91亿-98亿元,环比增加12.2%-20.8%。

理想汽车第三季度交付量指引预计达到14.5万辆至15.5万辆,同比增长38.0%至47.5%,也就是说月均销量要达到5万辆;收入总额预计达到394亿元至422亿元,同比增长13.7%至21.6%。

其中,小鹏汽车和蔚来乐观预判的背后是手里握的还有牌。

毕竟,让主品牌走“性价比”路线,尽管可以带来交付量和车辆销售收入的稳步攀升,但其利润空间也会逐步收窄。

比如,理想汽车的车辆毛利率在第二季度下滑至18.7%,对比来看,其2023年第二季度的毛利率为21%,2024年第一季度毛利率为19.3%。

小鹏汽车和蔚来的毛利率虽然有所改善,但背后的原因却不单纯是因为卖的车多所以更赚钱。

小鹏汽车的毛利率虽然升至14%,是自2022年以来最高的一次,但小鹏汽车将二季度毛利率攀升归功于技术降本的兑现,以及大众战略合作的技术变现。而蔚来则是将汽车毛利率改善的功劳主要归结为单车成本的下降。

因此,推出走量子品牌或者是走量的低价车型,是蔚小理打出的新牌,毕竟汽车是规模产业,只要达到足够大的规模,才能实现真正的成本下降,利润上升。

根据天风证券的研究报告显示,25万至30万区间的新能源汽车渗透率最高,达到了61%。其次是20万至25万区间,渗透率为42%。紧随其后的是 30 万以上区间,渗透率为 41%。然后是10万至15万区间,渗透率为29%,最后是15万至20万区间,渗透率为26%。

蔚小理三家之中,蔚来是目前唯一一家不断扩展其产品矩阵的造车新势力。在定位高端的主品牌蔚来和定位中高端的第二品牌乐道之外,第三品牌“萤火虫”发力中低端市场,覆盖了高中低所有的市场。

5月15日,蔚来子品牌乐道汽车正式发布首款车乐道L60.乐道L60定位智能纯电家用SUV,采用900V高压架构,入门版车型采用单电机,砍掉了激光雷达、Orin X芯片等配置,预售价为21.99万元。

在二季度业绩电话会议上蔚来董事长李斌表示,“目前乐道的订单情况超过预期,乐道L60的供应链按照今年月交付1万辆准备,希望在明年能达到月交付2万辆。”

此前,李斌曾在媒体沟通会上表示,“我们不会干卖一辆赔一辆的事,(乐道)也得挣钱养家。多个人能挣钱养家肯定是好事,短期肯定有投入,而且这个投入有的已经反映在过去几年的投入里面去。”

除了第二品牌乐道之外,蔚来布局的第三品牌“萤火虫”,主打精品小车市场,计划在2025年上半年正式发布首款车型,预计售价区间为10万元至20万元。

对于蔚来来说,第二品牌乐道与第三品牌“萤火虫”都是为了销量而来,助力蔚来实现销量的快速拉升,以及25%的毛利率。

相比蔚来坚持推出子品牌,小鹏汽车在犹豫不决中放弃了冒险,转而将MONA作为其一个产品序列推出。

8月27日,小鹏汽车发布了MONA M03.共推出三款车型,起售价为11.98万元,整体价格区间在11.98万至15.58万元之间。

何小鹏在财报电话会上表示,自8月8日小鹏MONA M03开启预售以来,其订单超越去年G6同期表现。上市48小时MONA M03的大定单量就突破了3万台,前不久的成都车展上,MONA M03正式开启全国交付。

然而,乐道和MONA M03的推出能否成为蔚来和小鹏汽车的销量救星,目前看来仍存在诸多不确定性。

在10万-15万元的市场中,竞争尤为激烈,除了众所周知的比亚迪秦PLUS,还有很多其他可供消费者选择的产品。目前来看,MONA M03的订单和交付势头很好,但能否持续保持热销,对于小鹏来说是一场考验。

而乐道L60所面临的竞争对手,同样也是市场上最能打的对手,不说别的,尤其是特斯拉Model Y,国内几乎无对手,月销超过4.5万辆。有媒体报道,中期改款特斯拉Model Y将于2025年初正式上市。同时,特斯拉或将在中国市场推出一款6座版车型,其车身尺寸将有所提升,成为“中国特供版”车型。

因此,等待乐道L60的也是一场硬战,最终市场表现如何,还要看上市时的最终定价,价格肯定会比Model Y便宜,但便宜多少是个难题。

除此之外,蔚来和乐道虽然做了品牌区分,但乐道也有分流蔚来主品牌销量的风险,因此如何避免后期兄弟之间的互相打架的现象,也是一个棘手的问题。

与蔚来和小鹏汽车在下半年都有新品牌或新产品推出不同,理想汽车在下半年面临着产品的“空窗期”,由于MEGA的失利,纯电产品要到明年才上市。虽然没有推出单独的下沉品牌,但上半年理想汽车在自己的主战场——增程式市场上推出了更便宜的理想L6.也算是另一种价格下沉的方式。

理想L6定位在理想L7之下,是一款增程式5座中型SUV,售价24.98万元起,这也是理想汽车目前为止最便宜的车型。而理想L6自6月份开始,连续三个月交付量突破两万辆,带动了理想汽车整体销量的增长。

不过,相比问界当前卖得最好的是价格最贵的M9.理想L6的热销也被外界认为是理想在“向下”,为了走量,牺牲了毛利率。

下沉并非竞争的唯一路径。今年以来,随着“端到端”风潮盛起,蔚小理也开始比拼起“端到端”技术的上车速度。

小鹏汽车是三家中最快拥抱端到端的。今年5月20日,小鹏汽车官宣已发布了国内首个量产上车的端到端大模型:神经网络XNet+规控大模型XPlanner+大语言模型XBrain。在7月底的AI智驾技术发布会上,小鹏汽车表示,在端到端的加持下,未来3年内,逐步实现城区+高速,1000公里接管1次,以及搭载全新硬件,实现无人驾驶。除此之外,2024年规划了35亿元的人工智能年度研发费用。

小鹏汽车董事长、CEO何小鹏还在现场表示,端到端加持下,XNGP具有更强的学习能力,能够处理更复杂的道路情况,在规则时代这是难以实现的。随着数据学习的增加,XNGP能力不断提升,没有使用大模型的智驾都将被淘汰。

7月27日的NIO IN 2024 蔚来创新科技日上,蔚来智能驾驶技术架构 NADArch2.0发布。蔚来称,NADArch2.0 在算法层升级为引入世界模型的端到端架构,直接从原始传感器数据生成驾驶决策,减少传统方案中的信息损耗。

为了发力端到端技术,蔚来还重组了智驾团队——感知和规控团队合并为大模型团队,集成团队重组为交付团队。重组后的自动驾驶研发部仍由蔚来智能驾驶研发副总裁任少卿负责。任少卿在这次调整后向团队传达,要放弃业界沿用多年的“感知-决策-规控”的技术路线。

早期,蔚小理三家中理想汽车的研发投入一直低于蔚来、小鹏汽车,导致其智能化实力一直被说成是短板。但从去年开始,理想汽车开始撕掉“抠门”的标签。今年上半年,理想的研发投入为61亿元,与一向最为“阔绰”的蔚来几乎一致。

蔚来一季度研发投入28.6亿,二季度为32.2亿,上半年共计60.8亿元。在财报会上,蔚来表示,“我们会维持每季度30亿元左右的研发投入。”这一数字也与理想最近三个季度的研发投入相差不大。

在不断增加的研发投入下,目前理想自动驾驶每年投在训练花费上是10亿人民币,预估将来花费要到每年10亿美金。今年7月,理想汽车的端到端 + VLM 的自动驾驶技术架构完成千人规模的内测用户推送。

理想汽车总裁、总工程师马东辉在财报会上透露,目前端到端 + VLM 系统已经迭代了9个版本,平均3-4天就会更新一次,模型训练数据量也从最开始的100万clips增加到230万clips。预计9月份会进行万名用户的测试。

此前在6月8日的重庆论坛上,理想汽车创始人、董事长兼CEO李想表示过,最早今年年底、最晚明年年初,将推出“端到端+VLM 视觉模型+可验证的世界模型”的理想自研自动驾驶技术。

虽然现在三家的端到端还没有真正的摊开来比较,但如果现在端到端的逻辑论断和方向是准确的,端到端技术的上车或许会成为蔚小理竞争格局变化的关键变量。

结语

2024年的新能源汽车市场充满了变革和挑战,不止蔚小理,其他品牌也在通过不同的战略和技术创新,努力在竞争激烈的市场中占据一席之地。比如,刚刚过去的8月,零跑就首次闯进了“3万”俱乐部,鸿蒙智行也早已将蔚来、小鹏甩在身后,更是被理想视为“最强劲的竞争对手”。

如果真如何小鹏所言,“未来十年中国汽车主流品牌或只剩七家”,那么,手里握有多少子弹将直接影响谁会抢下七分之一的存活机会。

今年上半年,蔚小理三家公司的现金储备都有所下降。

截至2024年6月30日,蔚来、小鹏汽车、理想汽车的现金储备分别为416亿元、373.3亿元、973亿元,较2023年末分别减少157亿元、83.7亿元、64亿元。

因此,无论是下沉寻找增量,还是加码智驾技术,对于处在“血海竞争”中的蔚小理来说,都是输不起的一仗。