宁王、比亚迪“二分天下”,车企的电池控制权之战

整车厂是电池厂的重要客户,可能会对电池厂原有的动力电池业务产生影响。

3月15日,宁德时代发布了2023年年报,公司营业收入首次突破4000亿元大关,同比增长22.01%,交出一份完美的成绩单。

从SNE机构统计的数据来看,2023年宁德时代动力电池全球使用量市占率达36.8%,连续七年稳居全球榜首。

除了宁德时代以外,弗迪电池紧随其后位列第二位,这家背靠比亚迪的老牌电池厂同样实力不俗,在份额上与宁德时代“二分天下”。

相比之下,曾经希望抢下“宁王”份额的二线电池厂们,或多或少放慢了脚步,他们不仅自身面临业务压力,还得考虑车企自研电池的趋势。

可见,动力电池的竞争仍然激烈。

在五矿证券公布的《汽车重构系列1:车企的电池控制权之争》行业深度研究报告中,分析师从4大角度介绍了车企布局电池的现状。

以下为研报内容节选:

车企的电池窘境

电池是新能源汽车产业链的强势环节

动力电池装机量的提升完全依靠新能源汽车销量的增长,但一向强势的整车厂在面对电池环节时却处于弱势的地位,从电池厂和汽车零部件行业整体的毛利率和应收账款周转率来看:

电池厂的议价能力更强,电池厂的毛利率普遍高于汽车零部件行业;

宁德时代的应收账款周转率更高,回款速度更快。

电池环节强势的原因:电池行业集中度更高,整车厂的电池供应被少数几家企业控制。

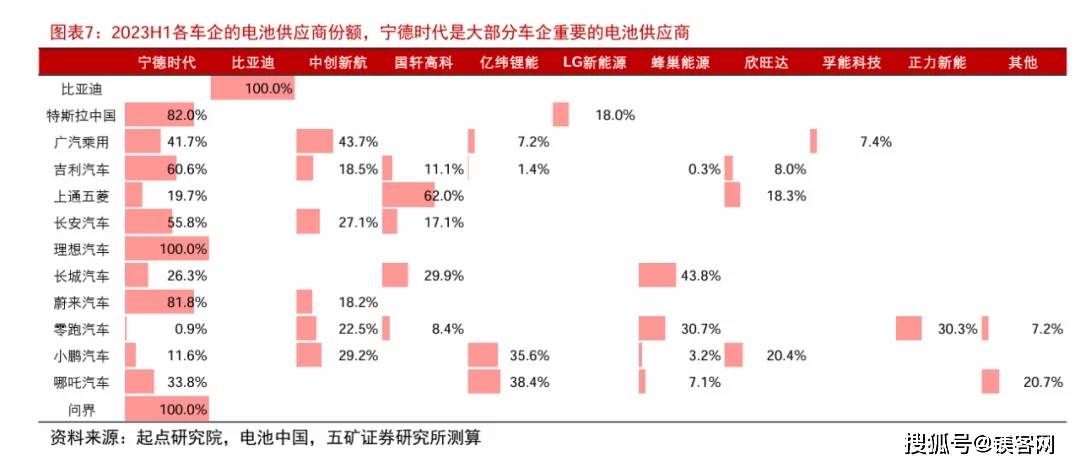

目前,宁德时代是大部分车企重要的电池供应商:

2019-2021年宁德时代的市场份额超过50%,2022年后逐渐下降,2023年下降至43.1%;

除比亚迪电池自供之外,其他大部分车企都采用了宁德时代的电池,其中特斯拉、理想、问界、蔚来、吉利汽车、长安汽车等企业使用的动力电池一半以上都来自宁德时代。

到2021年新能源汽车爆发后,电池产能紧缺,电芯价格不断上涨。

2021年宁德时代产能快速扩张,产能利用率提升,由于新能源汽车需求快速爆发,电池产能紧缺,电池供不应求,更加强了电池环节的强势话语权;

随着碳酸锂价格的抬升,电芯价格不断上涨,在2022年底和2023年初达到高点;

产能和价格双重因素导致车企在2022年左右开始密集进入电池行业。

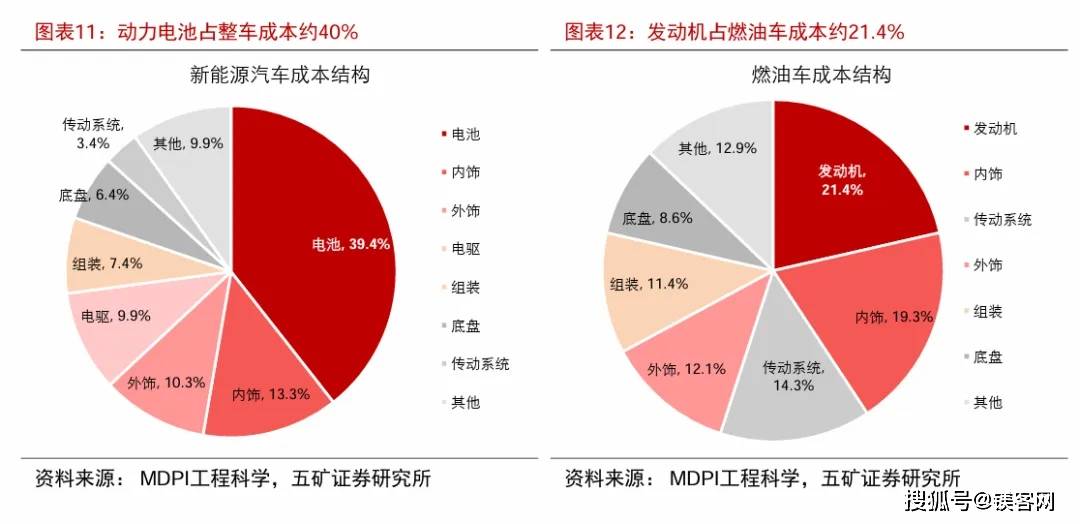

动力电池成本占整车成本比例高,整车厂降本压力较大

动力电池与新能源汽车行业的格局差异导致了车企面对电池厂的议价能力弱,加之动力电池占整车成本的比例较高,导致车企在压缩成本方面阻碍重重;

汽车是可选消费品,对价格敏感,新能源汽车在经历爆发期后价格战愈演愈烈,整车厂的销量与定价策略密切相关,极致的性价比背后需要强大的降本能力做支撑。

与整车性能息息相关的核心技术由电池厂掌握

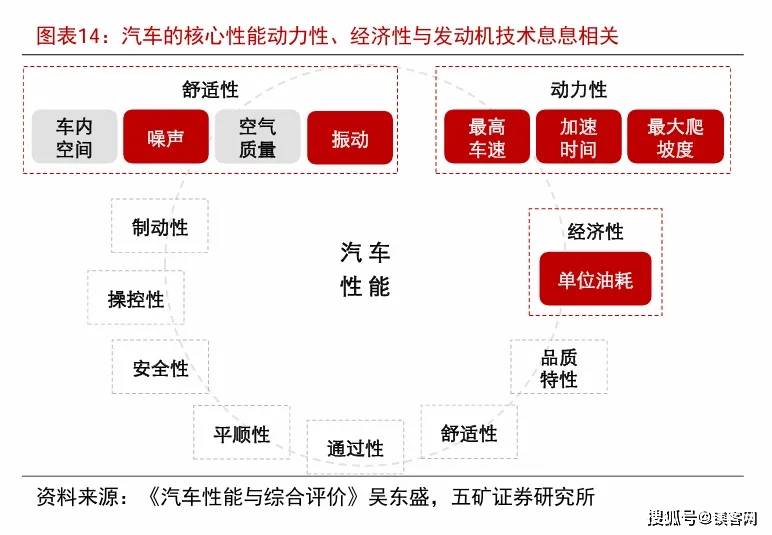

燃油车时代,车企掌握核心的发动机技术

燃油车最重要的动力性、经济性是由发动机决定的,核心发动机技术由各家车企掌握;

从汽车诞生之初,各家车企就致力于改进发动机性能,以求达到更高的车速和更快的加速性能,石油危机后转向寻求更实用经济的方案;

根据沃德十佳发动机排行榜,经典发动机均由车企拥有。

而到了新能源汽车时代,决定整车性能的电池技术由电池厂掌握

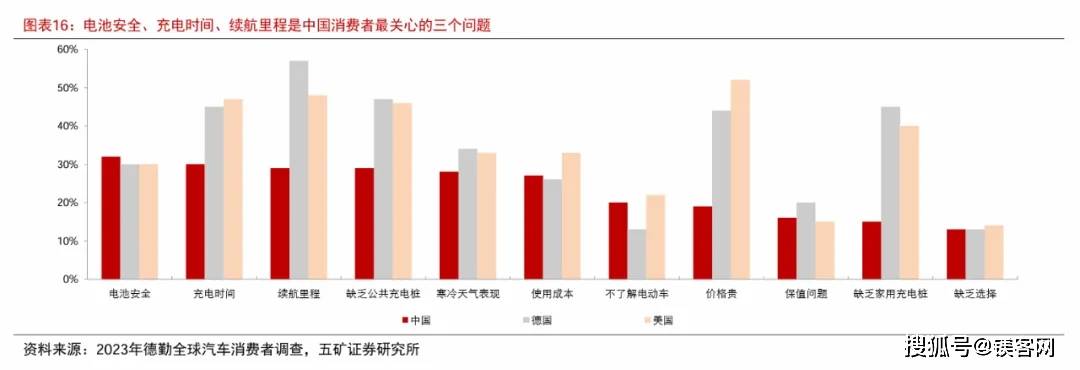

新能源汽车时代,消费者最关心的电池安全、充电时间、续航里程等问题由电池性能决定。在电动车中,驱动电机替代发动机打破了发动机热效率对动力性能的限制瓶颈,动力性和经济性不再是电动车的瓶颈,电池带来的电池安全、充电时间、续航里程等成为消费者购车时最关心的问题。

除了比亚迪之外,其它车企的电池都依赖电池厂,核心技术由电池厂掌握。

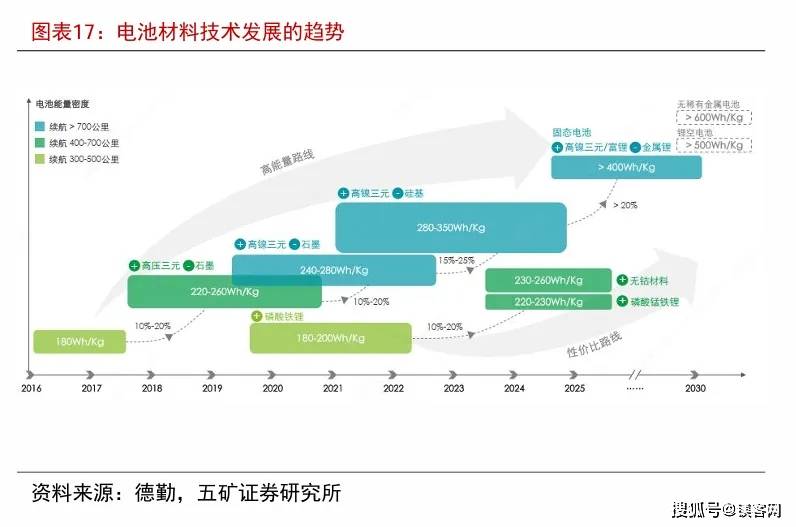

目前,电池技术提升仍是电池发展的主线

电池技术的提升使电动汽车续航更长、充电更快、更安全,从而形成了差异化的新能源汽车产品,电池技术提升是贯穿新能源汽车从萌芽期到爆发期的发展主线。

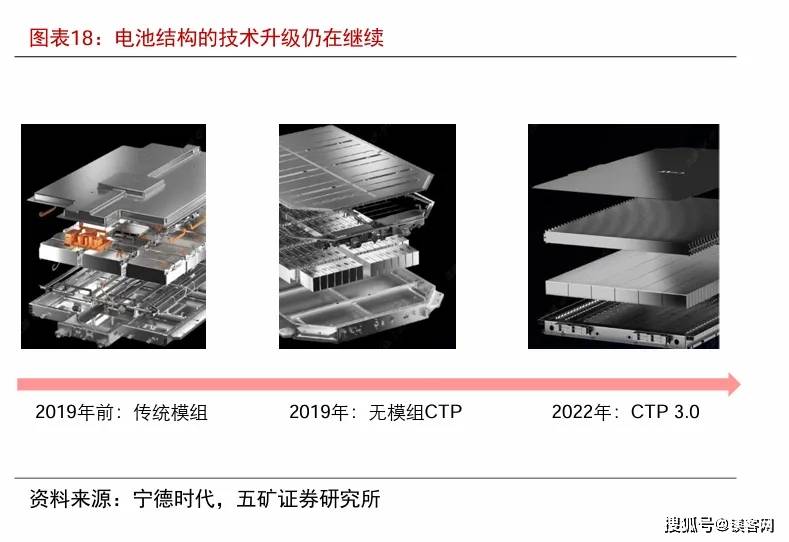

电池技术迭代仍未停止,车企仍然可以通过领先的电池技术打造出差异化的整车产品。电池技术的提升底层是化学材料的迭代,同时有电池结构的技术迭代;锰铁锂、高镍三元、固态电池、硅负极等是材料技术未来升级的方向,电池结构不断向集成化方向演化。

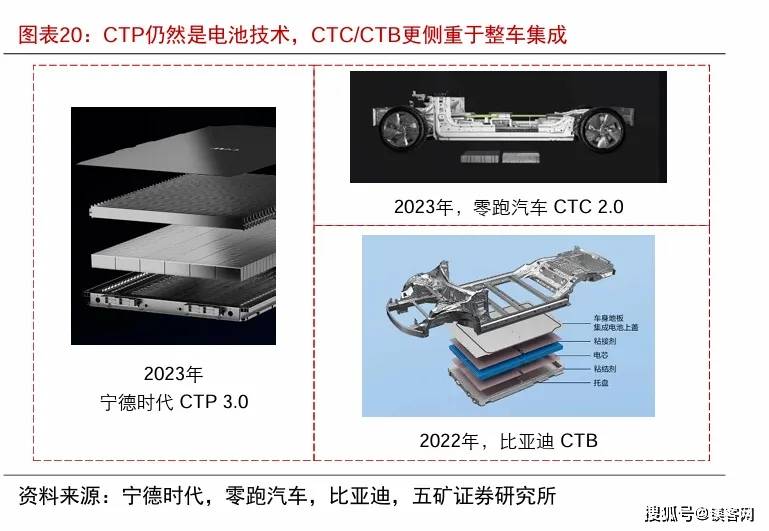

同时,CTx技术模糊了整车与电池的界限,电池厂有入局电芯底盘一体化的趋势

CTP/CTB/CTC对电池结构进行创新,提高了体积利用效率,在相同空间内能够布置更多的电芯,从而提高整车续航。

CTP将电芯直接集成至电池包,省略了模组,仍然是电池领域的技术,宁德时代CTP3.0技术已经于2023年量产;CTC/CTB将电芯直接集成至底盘/车身,省略了模组和电池包,是一种整车集成技术,目前主要有车企主导;

车企布局电池的模式分析

车企布局电池的两种模式:独立布局&合作布局

1、车企布局电池可以分为2个阶段:

(1)新能源汽车需求爆发前,部分车企已经开始布局电池,自研电池包或电芯,但基本不具备生产电芯的能力;

(2)2022年左右,车企面对电池供应商时“产能受限+价格高昂+不能掌握核心技术”的窘境导致车企纷纷入局电池。

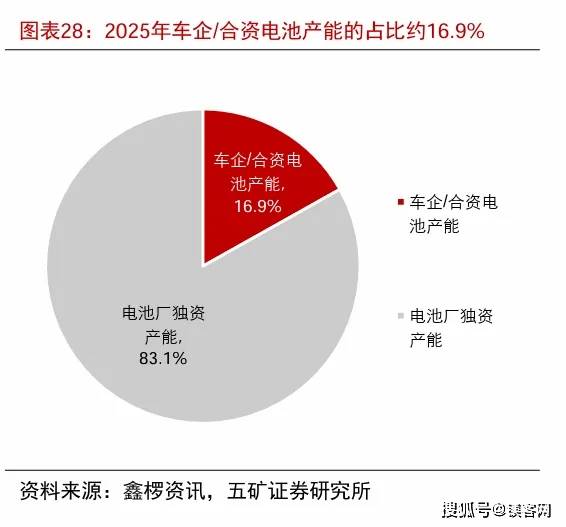

2、车企布局电池的模式可分为独立布局和合作布局2种,部分车企两种模式均有布局:

(1)独立布局是指车企或其控股公司具备独立自主的电芯研发和生产能力,如比亚迪、长城汽车旗下蜂巢能源、广汽集团旗下的巨湾技研及因湃电池等;

(2)合作布局是指车企仅具备电池包或软件层面研发能力,需合作研发生产电芯或采购电芯,如时代上汽、时代吉利、零跑汽车等。

3、2025年车企独立布局或合作布局的电池产能占总产能的比例约16.9%。

车企布局电池的制约

电池行业技术壁垒和工艺壁垒高,且存在技术替代的风险

电池行业技术壁垒和工艺壁垒高,尤其是电芯的研发和生产,需要长期的研发投入和技术积累。当前具备电芯生产能力的车企在10年前已经开始布局电池行业,均经历电池包自研、电池包自产阶段后进入电芯自研自产的阶段,如比亚迪、广汽集团、长城汽车和吉利汽车。

电池技术仍然在不断的迭代提升,锰铁锂、高镍三元、固态电池、硅负极等是技术未来升级的方向,车企如果研发资金投入不足或研发失败则存在被其他电池技术替代的风险。

动力电池的规模效应对车企的销量要求较高

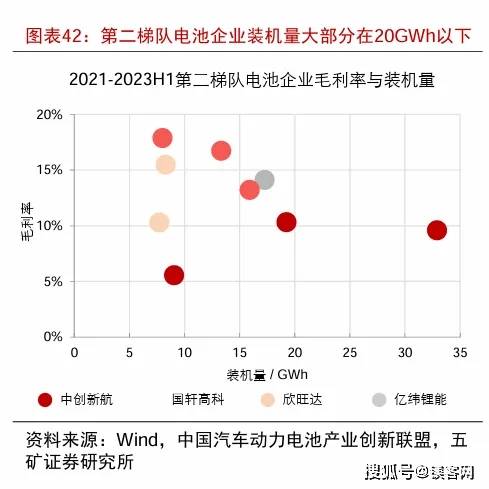

动力电池企业达到盈亏平衡需要一定的规模效应。4家第二梯队的电池企业中,2023H1的毛利率约9%~16%,中创新航、国轩高科以动力电池为主业,与欣旺达、亿纬锂能相比盈利情况略差,2023H1国轩高科扣除非持续性政府补助后盈利1.3亿元。

整车厂背景的电池企业开拓其他客户的难度较大,因此整车厂销量需覆盖其布局的电池产能。假设单车带电量为50kWh,以20GWh的规模测算,对应车企销量需40万辆,2023年共5家车企零售销量超过40万辆,分别是比亚迪、特斯拉中国、广汽埃安、吉利汽车、上通五菱。

电池行业具有较高的资金壁垒

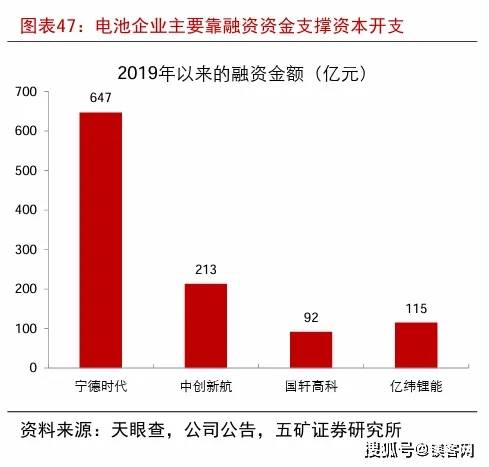

单GWh产线投资金额约需3.5亿元,以20GWh的规模测算,动力电池项目至少需70亿元资金,资金投入较大。电池企业净利润微薄,一般通过融资的方式获取资金进行扩产。

2019年以来电池企业通过定增、非公开发行、发债等方式多次融资,支撑公司的资本开支。

从产业周期角度来看,已经错过了入局电池的最好时机

新能源汽车产业在2015年、2021年分别经历了“0-1”的萌芽期和“1-10”的爆发期,当前新能源汽车渗透率增长速度趋缓,新能源汽车销量增速下降,电池产能逐渐过剩,当前产业正处于产能出清、竞争最激烈的时期,企业此时入局电池既无政策利好、又需面对较大的成本压力,已经不是最好的入局时机。

车企布局电池的启示

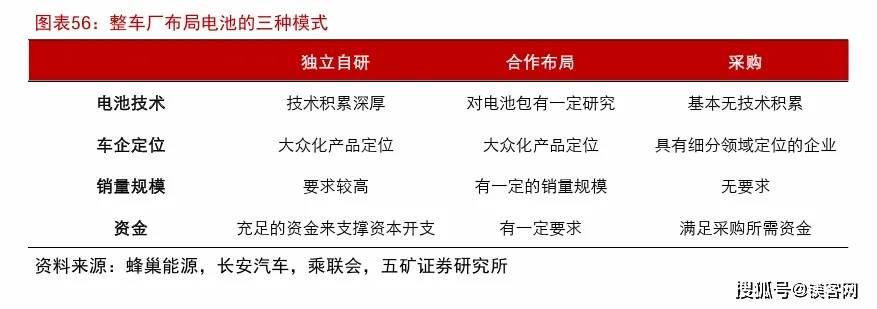

车企布局电池需综合考虑车企自身定位、销量规模、资金、技术等问题

车企布局电池可解决“产能受限+价格高昂+不能掌握核心技术”的窘境,但布局电池也受到“技术壁垒高+规模效应不足+资金壁垒高+错过最佳窗口期”的制约,需要综合考虑车企对自身的定位、车企对电池需求总量、资金实力、技术积累等问题。

车企对自身定位问题:全产品矩阵覆盖or打造细分领域的特色产品?10-15万元价格带是燃油车销量占比最大的价格区间,该区间新能源汽车销量占比偏低,该价格带的产品对价格敏感,需要极致的性价比,电芯自研自产则可帮助车企压缩成本。

在布局模式上,对电池技术积累较少的车企很难再经过“从无到有”的阶段孵化出优秀团队进行电芯自研自产,更多则是通过收购并购或合作布局的模式布局电池。

车企布局电池的影响:电池行业高集中度的格局仍然难被打破

汽车行业集中度低于电池行业。电池是ToB业务,汽车作为可选消费品,是面向广大消费者的ToC业务,每一个品牌覆盖的群体范围有限,从燃油车的经验来看,稳定情况下前五品牌的市场份额未超过50%。

布局电池的车企很多,但具备独立的电芯自研自产的车企较少,过去对电池技术积累较少的车企也很难再从零开始培育自研自产电芯的能力;具备自研自产电芯能力的车企仍然是开放的供应链体系,同时采购内外部供应商产品。

电池企业在电芯技术上仍然保持着领先的优势。在经历过电池技术的迭代后,电池厂基本不再是押注单一的技术路线,而是多种材料体系并行研发,车企在电池技术超越头部电池厂取得领先的难度较大。

车企向上vs电池厂向下:术业有专攻,合作共赢

相对于电池厂来说,整车厂更具备做CTC/CIIC的优势

CTC/CIIC涉及到电芯、驱动电机、底盘等方面,考验企业的整车集成技术,是整车厂核心能力的体现。整车厂深耕汽车行业多年,相较于电池厂更具备技术和经验上的优势。

CIIC将上车体与滑板底盘在机械结构、电气结构和软件结构解耦,因此需要与整车厂将接口的标准统一,标准统一推进工作比较困难。

电池厂制造CTC/CIIC后的直接竞争对象是整车厂,而整车厂是电池厂的重要客户,可能会对电池厂原有的动力电池业务产生影响。

(更多内容请参考研报原文)