烟灶市场:Q3“以旧换新”拉动明显,行业加速向新

从产品端看,烟灶产品都向着“智能节能”、“易换装”、“高性能”等方向发展。

随着以旧换新政策的深入落地与实施,烟灶市场受益良多,油烟机市场全年累计同比回正,燃气灶市场叠加换新大周期的影响增速进一步提高。奥维云网(AVC)全渠道推总数据显示,2024年1-9月我国油烟机市场累计零售额为231亿元,同比增长4.5%;灶具市场累计零售额为131亿元,同比增长6.3%。其中油烟机9月单月零售额同比增长43% ,燃气灶9月单月零售额同比增长37%,政策促进作用明显。

周期性被冲击:从需求释放周期看,以旧换新政策加速了烟灶品类需求的提前释放。换新政策拉动群体大概可以分为三类:一是阶段内产品已坏的刚需群体、二是未来半年内准备换新/改装的观望群体、三是未来半年到一年内准备新装的新增群体。换新政策的实施使得二、三类用户需求提前释放,导致烟灶换新周期时间差短期内被拉平(无政策情况下,换新相差3年),企业需要全品全线无侧重布局。同时,需求的提前透支也会导致明年尤其是一季度的经营压力骤增,企业应未雨绸缪,早做准备。

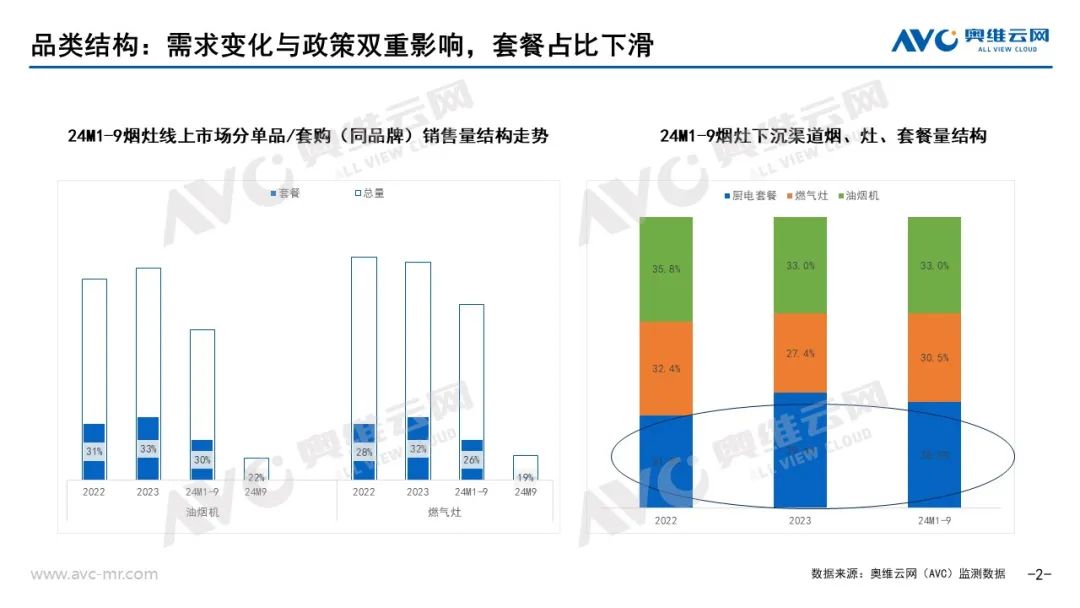

需求拆分:双重影响下套餐占比下滑,政策改变短期内经营模式

从烟灶与套餐的关系看,今年套餐的整体占比出现明显下滑,一方面是因为存量周期以坏/旧换新为主,整体新装/改装需求减少,另一方面则是以旧换新政策只针对单品进行补贴,套餐产品只能由企业自行补贴。奥维云网(AVC)监测数据显示,今年1-9月我国线上、下沉厨电套餐占比出现明显下滑,9月单月更为明显。政策红利期间,套系经营模式将会短期失效,企业需要将更多重心偏向单品,抢占红利。

价格结构:两级增长,需求来源略有差异

从价格结构看,今年我国烟灶市场呈现高端、低端两级增长的趋势。一方面以旧换新的大额补贴叠加金九银十的家装季节优惠有效拉动了高端市场的增长,带动了品类的行业结构升级。奥维云网(AVC)监测数据显示,2024年9月我国线上烟机3000+市场零售额占比相较于1-7月、8月单月分别增长2.2%与3.5%;燃气灶2000+市场零售额占比相较于1-7月、8月单月分别增长2.4%与1.2%。另一方面因为烟灶单品的门槛相对较低(灶具更为明显),消费者对于政策补贴的感知较低,消费者更偏重性价比产品,低端市场同样增长比较明显。

产品趋势:围绕“刺激换新“展开升级路径

从产品端看,烟灶产品都向着“智能节能”、“易换装”、“高性能”等方向发展。以旧换新政策则加速了这些体验升级属性的渗透。

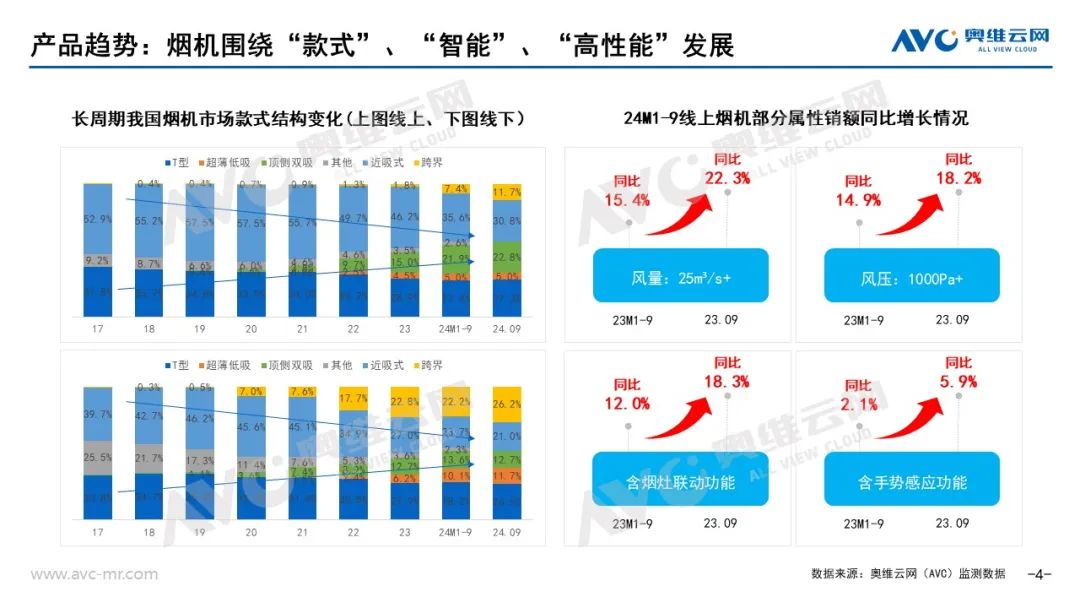

油烟机

产品款式的变革是发展核心方向,整体向着“薄而美”发展。超薄低吸、跨界、顶侧双吸款式成为发展重点与换新主力。对比长周期数据,以8年为换新周期看,17年左右产品逐渐进入换新周期,大量传统款式产品进行换新,企业需要深入研究产品的区域偏好、消费者使用偏好与换新习惯,做好换新承接。

大风量、大火力是核心属性与标配。奥维云网(AVC)监测数据显示,2024年1-9月我国线上25m3/s及以上、1000Pa及以上产品零售额占比分别提高15.4%、14.9%。

智能成为产品的差异选项与溢价选项。奥维云网(AVC)监测数据显示,2024年1-9月我国线上烟灶联动产品、手势感应产品零售额占比分别提高12.0%、2.1%。

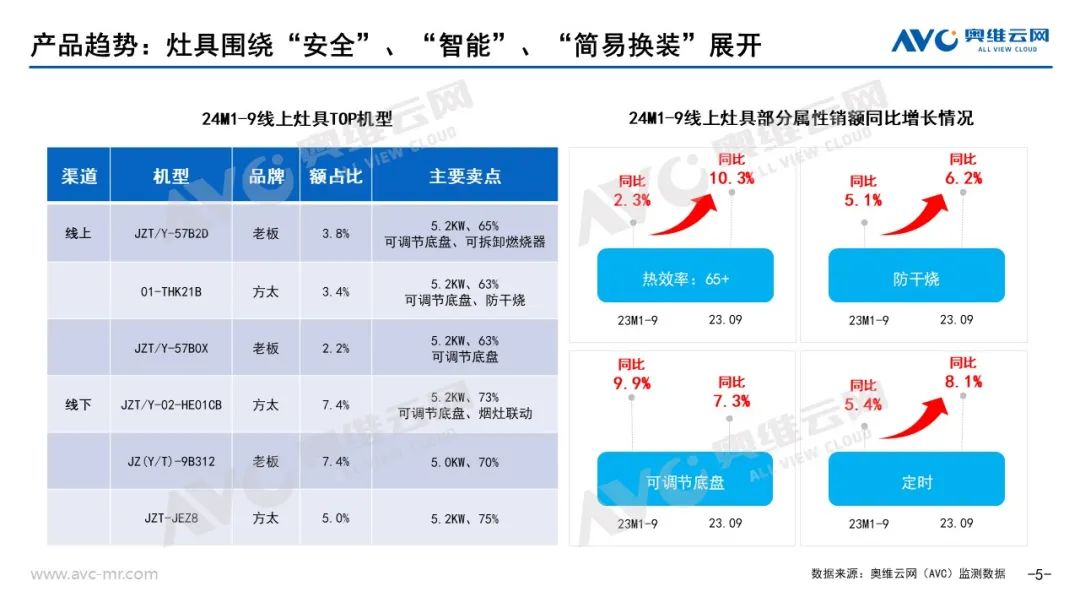

燃气灶

灶具产品的高热效率、智能定时、智能放干烧等产品也是发展的重要趋势。

易于换新的可调节底盘燃气灶成为企业发展的重点。奥维云网(AVC)监测数据显示,2024年1-9线上可调节底盘产品零售额同比增长9.9%,双线TOP产品也大部分包含此功能。

面对四季度,一方面要积极备战双十一与承接国补的后续红利,另一方面也要做好未来的产品准备,存量周期产品才是赢得消费者青睐的核心竞争能力,政策只是一时的刺激,要做长期主义者,谋求可持续发展。