这一年高温过后,空调行业不要迷茫

重要的是,不要让高温,成为过热与透支的温床。

台风“杜苏芮”水漫涿州的那天,我的一位远房婶婶站在二楼窗外的空调室外机上,被救援队用冲锋舟救走。此前,她之所以孤身去涿州,只是因为北京连续40℃以上的高温令她难以忍受,而涿州有相对凉快的别墅。

暴雨成灾的这一天,肆虐全国的极端高温天气戛然而止,这场高温带动的空调产业狂欢也随之曲终人散。

中国空调行业在忽然消失的高温中,带着狂欢的余温开启了2024冷年。很快有人惊讶地发现,没有了高温天气助力的空调市场,不仅和其他家电品类所处的宏观经济环境类似,反而还要面临市场过热后产生的一系列问题。

2024冷年开盘一个月,困扰已经摆上台面。

8月30日晚间,海尔、美的、格力三巨头相继发布上市公司2023年半年报,无一例外地在空调业务的支撑下取得了出色成绩。然而整体市场环境的基本面与这些财报大相径庭,以至于8月31日晚间,国家政策层面连出“王炸”,降低房贷利率、首付比例,以及提高个税扣除额度。

算上此前几日的降低印花税政策,为了刺激经济复苏,国家在8月末连续打出振股市、稳楼市、减个税的激励政策组合。

在空调产业这一年的高温过后,2024冷年开启的第一个月,展现给空调行业的,是上半年亮眼的成绩和国家一系列的市场激励政策。在这之外,我们还应看到什么?

2023冷年的产销业绩是何历史地位?

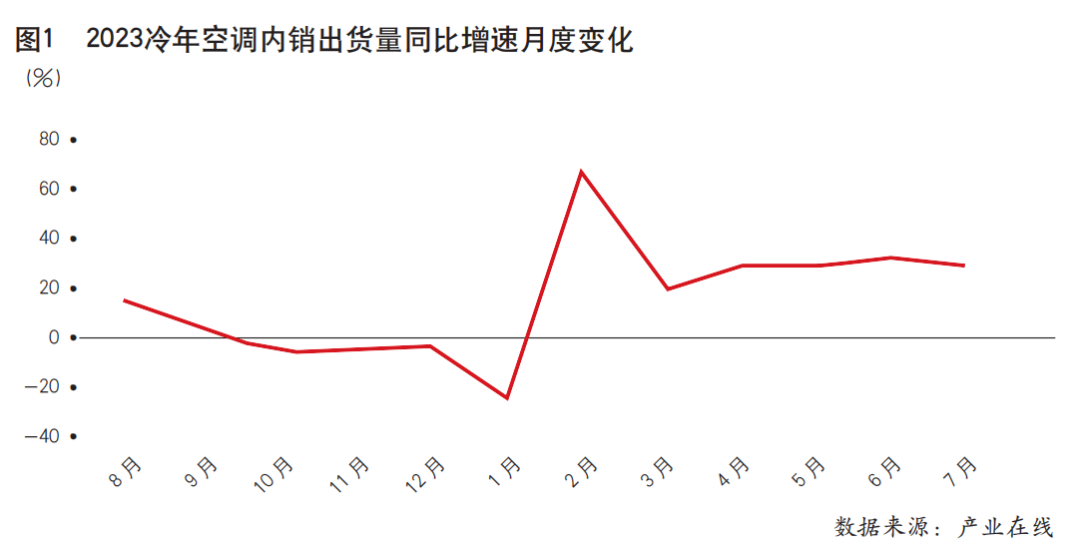

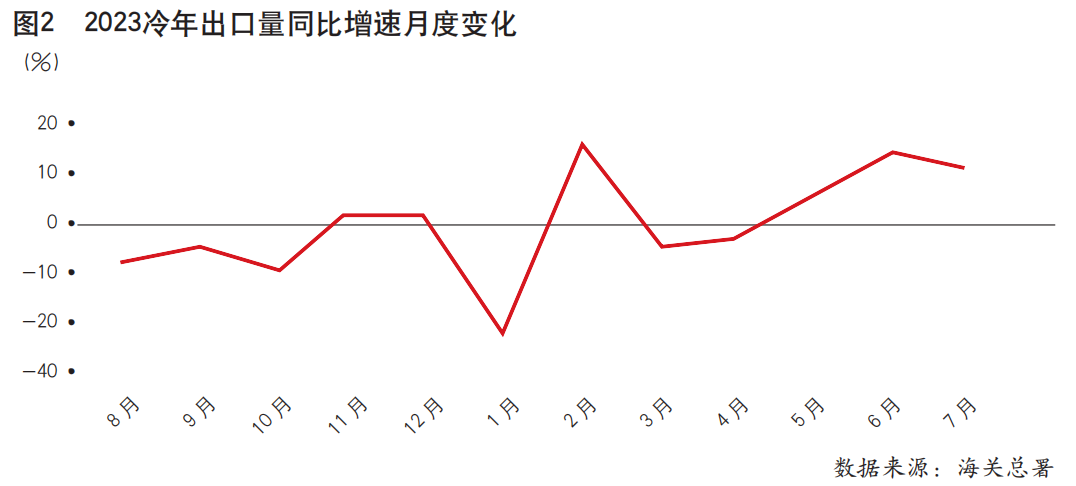

如果把盘点空调行业的时间线放长至整个2023冷年,即2022年8月至2023年7月,那么中国空调产业的总体行情基本上分成了泾渭分明的两个周期。

第一段周期源于去年8月那段高温天过后,疫情管控进一步限制市场终端需求,压抑着整个行业的排产节奏,直至今年疫情管控优化后全国鏖战疫情的1月,整个市场行情在下滑的轨道中前行。

第二段周期始于今年2月,在全国人民抗住疫情的打击开始报复性消费,空调企业也开始大规模补充去年压低的库存和出货。厄尔尼诺现象的频繁预警也增大了业界对于今年出现极端高温天气的心理预期。市场信心修复的同时,局部高温在四五月就已开始显现,六七月更是出现全国范围的大面积极端高温天气。这一周期的每个月,空调企业都在增大排产力度,试图跟上市场终端应激需求的脚步。

从图1可以清晰看到,2023冷年空调行业内销出货的“跌宕起伏”。出口情况则直到全球陆续出现高温天气以及海运价格下降之后,才在最后两三个月恢复力度(见图2)。

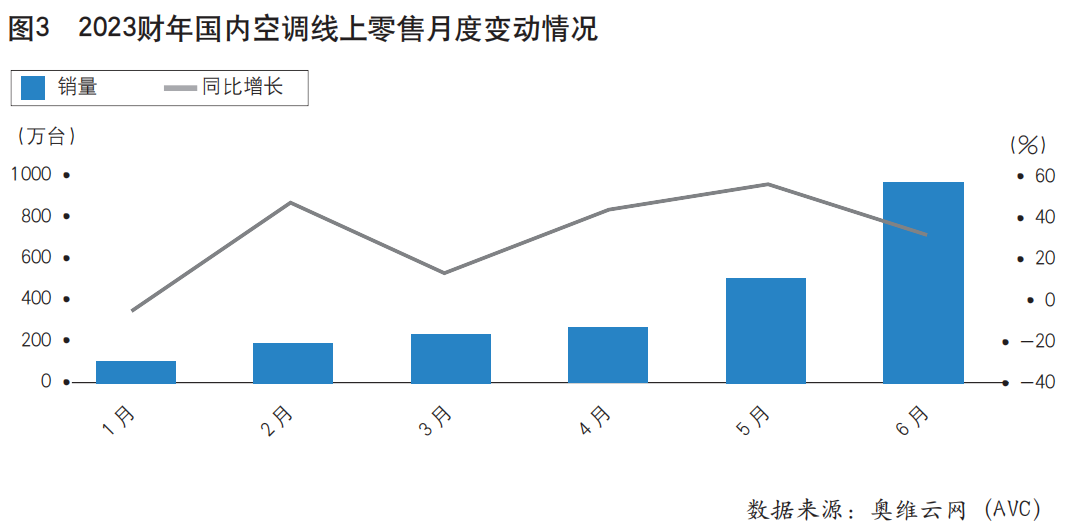

相比反馈相对滞后的出货端,零售端在今年的高温天中表现得更为夸张,如图3所示,从今年4月开始,局地高温拉动市场零售量连续3个月出现巨幅增长。

在这种情况下,即使空调企业已经为内销渠道加大出货力度,国内零售需求在高温天气下的激增,也一度令空调压缩机等上游核心零部件的供应吃紧,空调产业链供不应求的局面持续两个月之久。业界人士振臂高呼,空调再创辉煌!

来看一组产销与零售数据。

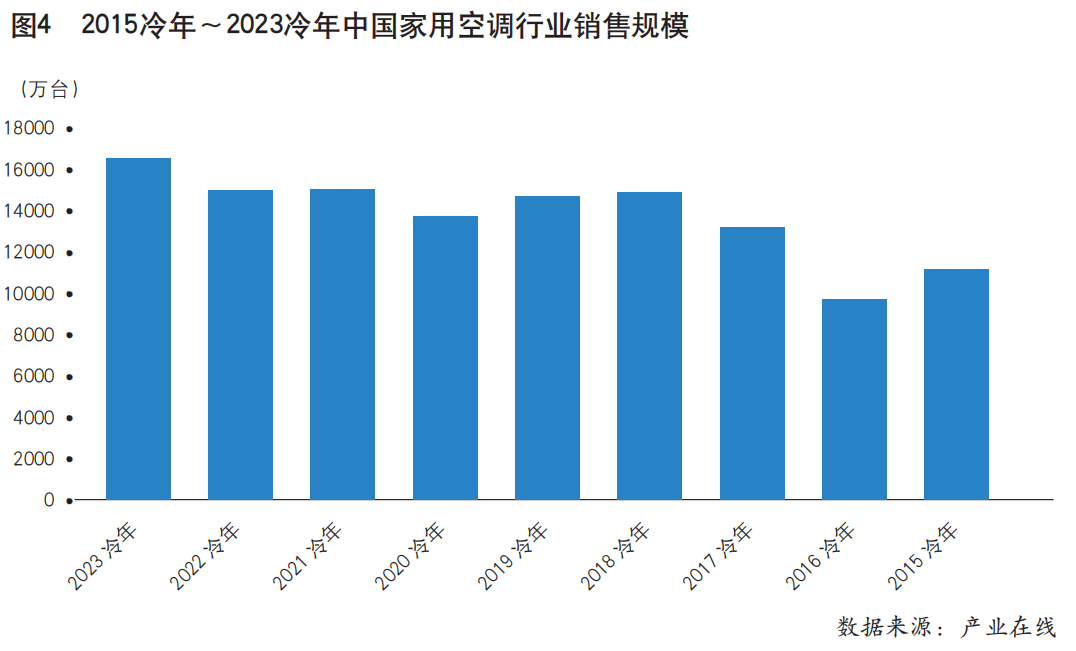

产业在线数据显示,2023冷年中国空调总销量达到1.67亿台,同比增长9.2%,创下历史新高(见图4)。其中内销出货量史无前例地突破1亿台大关,达到1.02亿台,同比增长16.9%;出口量达到6591.3万台,同比下降0.8%。

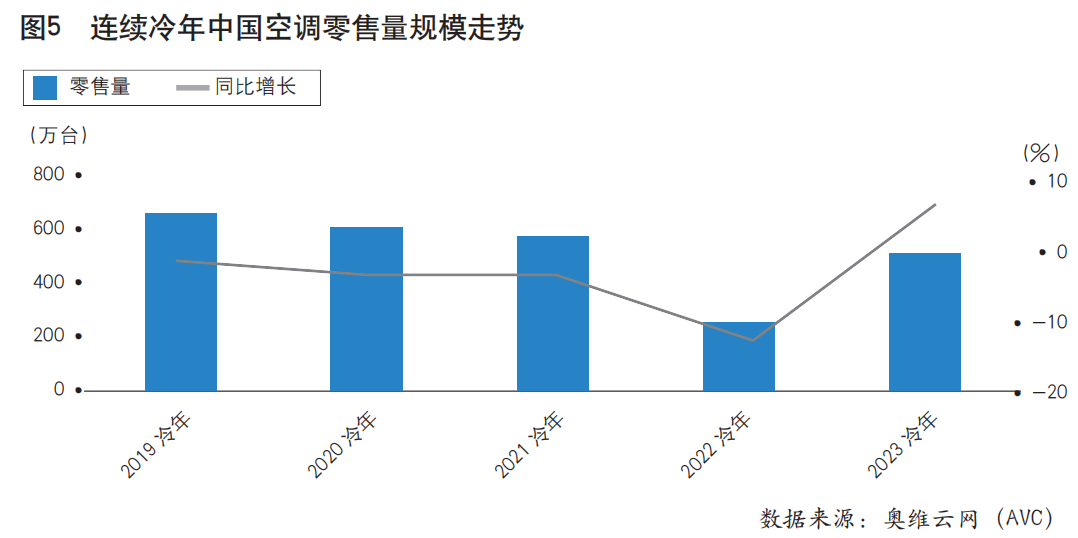

奥维咨询零售数据显示,2023冷年中国空调内销零售量为6129万台,同比增长9.1%,与2019冷年尚有差距(见图5)。

如果将数据统计时间周期缩短为2023财年,那么出货与零售的增幅则相对明显。产业在线的出货数据显示,2023年1~7月,中国空调总销量达到1.15亿台,同比增长14.1%。其中内销出货量达到6953.7万台,同比增长25.2%。这组数据也是历史新高。

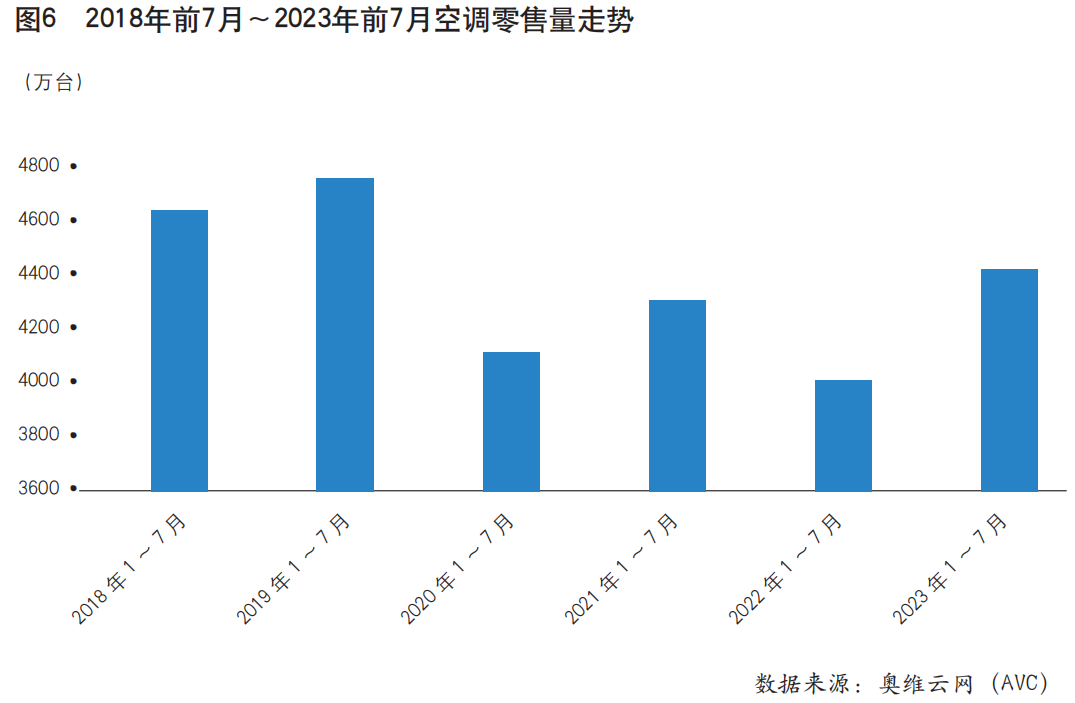

奥维云网(AVC)全渠道推总数据显示:2023年1~7月,空调市场零售额规模为1522亿元,同比增长11.4%;零售量规模为4430万台,同比增长10.3%。零售规模仅追上了2021年的水平,与2018年、2019年还存在差距(见图6)。

总体来看,在出口规模与上年持平的情况下,2023冷年中国空调总出货量在内销出货量的支撑下创历史新高,零售规模在如此极端高温的拉动下却未能创造纪录。

2023年全国极端高温之后,事实上零售规模远低于空调企业的预期。

那么,究竟是哪里出现了问题?

偏离需求基本面的增长动力

8月30日晚间,家电三巨头发布的半年报十分一致,空调业务在今年上半年呈现营收大幅增加或净利润大幅上涨的局面。空调企业的热烈氛围与经销商忐忑不安的心态形成鲜明对比。毕竟对企业来说,出货回款即形成营收业绩,而对经销商来说,零售需求保持旺盛才是生存的根本。

偏偏这两年的需求,都是阵发性的。

去年七八月的高温天气没有今年来得猛烈,却因应激需求爆发而产生断货情况,2023冷年开局的行业渠道库存,尤其是中低端机型的库存几乎清空。这给本就习惯于淡季压货、旺季热销的空调行业提供了充足的“蓄水”空间。在疫情管控政策优化后,居民消费短暂的回暖以及对今年高温天气的预期,也给了经销商充分的信心。空调企业与经销商在2023年上半年“双向奔赴”的结果,成为支撑行业出货量上涨的核心动力之一。

体现在数据上的另一个动力,是上一冷年同期的“低基数”。有些记忆回想起来恍如隔世,2022年上半年疫情管控力度空前之大时,正是今年同期对比数据的基准数值记录之日。去年同期,零售终端之冷,空调企业清晰可见,排产力度趋于保守,这为今年同比计算的产销增幅留出了数值空间。

值得注意的是,以上两大提供数据增长的动力,都与零售端需求的真实情况关联不大。真实的情况是,大多数家电品类在2023年上半年的零售情况普遍萎靡,包括彩电、冰箱、洗衣机、厨电等品类在内,全部在零售量上呈现5%甚至以上的同比下滑幅度。因此,如果扣除高温天气应激需求,事实上空调的需求基本面并没有起色。

唯一的重要区别来自三四级下沉市场。在这一层级市场,空调的市场保有量低于冰箱、洗衣机。根据国家统计局提供的数据,截至2021年末,农村每百户拥有量为89台,不仅低于冰箱与洗衣机的百台饱和级别,更远低于城镇空调161台的拥有量。在2022年高温天气应激需求大幅度透支了一二级城镇市场的增量空间后,2023年这一场高温将三四级下沉市场的增量空间“拉满”。

多方数据显示,2023冷年下沉渠道空调零售规模增速在40%~70%,不仅天猫优品等下沉电商增速迅猛,线下门店也出现因高温断货的情形。市场最火爆的那段日子,一些农村三四级市场的经销商门店也很火热,不论品牌,有货就行。多方参考的数据统计显示,2023年上半年,空调的销售额占据了三四级市场家电全品类销售额的一半以上甚至更高。

颇具讽刺意味的是,支撑下沉市场快速增量的,并非全部是业界熟知的主流品牌,相反有众多不知名的小品牌低端机填充需求,甚至有的品牌根本不在任何统计数据监测范围内。一定程度上,这部分产品支撑了行业增长,也偏离了零售需求的基本面。

事实上,三大动因偏离需求基本面还不是最可怕的,可怕的是7月“杜苏芮”尚未到来的时候,零售市场已经向需求基本面快速靠近——退潮之后,竟然这么多人在“裸泳”。

市场过热之后行情骤冷

“杜苏芮”北上预警的那天,恒大集团宣布了2.4万亿元的负债。这天晚上,一位空调行业观察家在北京观唐艺术区的晚宴上,举着红酒杯却不见喜色,他说:“经销商出不去货了。”

在高温继续肆虐的7月,空调零售市场竟然快速呈现颓势,这出乎很多人的预料。根据奥维云网的数据,2023年7月空调零售量仅为414万台,同比下降30%;零售额为220亿元,同比下降20%。此前连续三个月,这组同比下降的数据为30%~60%,真实的需求情况无比残酷。

7月空调国内零售业绩断崖式下滑,拉低了全冷年的零售增速。这不仅是零售规模低于预期的重要原因之一,更是空调市场应该在新冷年拉响的警报。

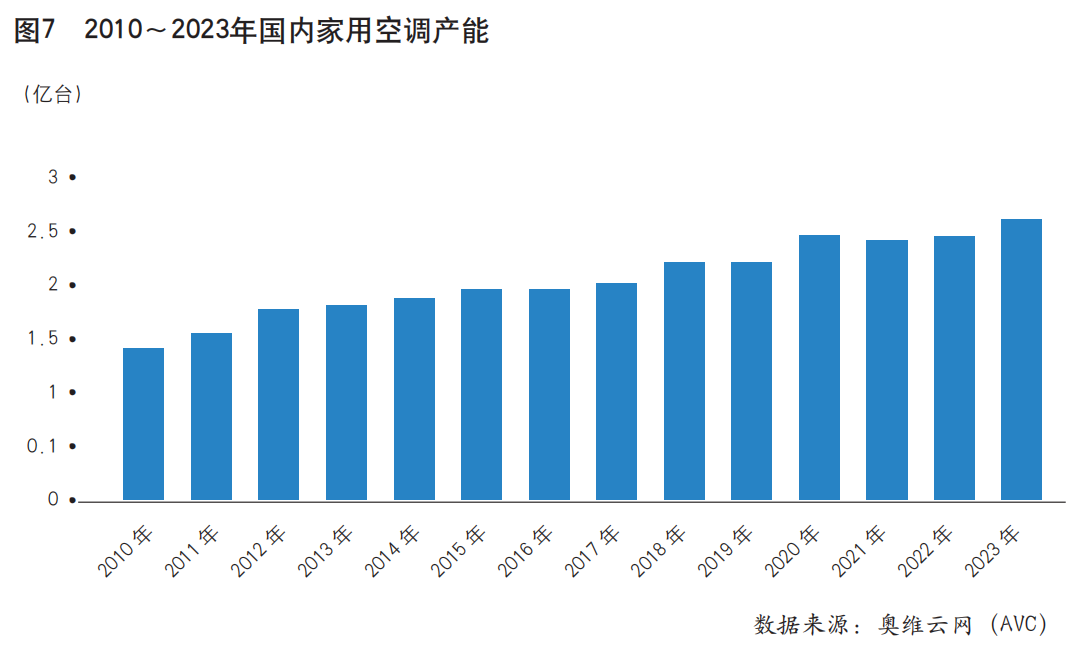

然而业界看到的仿佛是另一番盛景。2023年8月,包括创维、盈田、月兔、夏宝在内的一众中小品牌高调发声,要在新冷年全面发力,9月飞利浦团队打造的新品牌恩博力也要上市。与此同期,美博空调均安基地投产,新增300万台空调产能,算上过去一年间TCL新增的600万台产能、飞利浦空调新增的500万台产能、中汇达新增的330万台产能以及月兔、盈量等企业新增的几百万台产能,还有格力、美的新增与优化升级的产能,2024冷年中国空调行业的总产能新增超过2000万台,达到2.6亿台的量级(见图7)。

众多新品牌的涌入和总产能的激增,是空调行业又一个明显偏离市场需求基本面的现象。如前文所述,2023冷年高温天气带来的应激需求,快速拉满了下沉市场的增量空间。7月断崖式下降的空调零售业绩已经清晰显示,市场需求被严重透支。

格力、海尔、海信等多个主流空调品牌,几乎一致认为,高温天气带来订单增加的同时,用户对产品功能、客服反应、售后服务的要求更高。在未来的市场中,产品够硬、质量够强、服务更优的产品才会取得消费者青睐。换言之,低端低质的产品将没有生存条件。偏偏当下众多不知名品牌,瞄准的正是三四级下沉市场中低端机型的营销空间。

事实上,被众多品牌视为发展空间的下沉市场消费理念正在快速革新。随着农村人力回流,消费观念也以品质为目标实现迭代升级。高温应激需求被透支后,激发三四级市场增量需求的核心手段,已不只是价格,业界有专家称之为“质价比”。

在激增的产能和新增的品牌中,究竟有多少能够符合新时代的消费需求?若大部分无法实现,企业为了投资回报而执行惨烈价格战的概率将急剧升高。所幸当前格力、美的、海尔等主流企业坚定表态,远离价格战,高温结束后这一个月开盘均价还在提升也是很好的证明。

那么,回归需求基本面的空调行业,未来的增长点在哪里?

看到痛点,找到增长点

著名经济学家马光远在批判房地产市场时说了句“科技发展到今天,我们的房子还在用空调,这是一种耻辱。”引发了网友的广泛质疑,彼时正值高温天气,“空调刺客”的舆论还在发酵。

其实大可不必为此过分解读,事实是,高温天气中全世界的消费者仍以空调为主要避暑手段,只是空调企业近年来在快速创新迭代中所显露出的疲态与迷茫,需要警惕。

用户究竟需要怎样的产品,才能激发巨量的换新需求,保证空调市场的活力?解决用户痛点,是激发市场增长点的核心答案。

以针对高温环境使用痛点的技术为例,在2023年的极端高温天气来临之前,格力、海尔等品牌均在强调高温环境下,空调稳定运行的重要性。为此,格力推“冷酷外机”,海尔发布“换热器可变分流科技”。在未来高温常态化的预期下,以抗高温新品迎接“力不从心”的旧机换新,未尝不是正确的战略选择。

以拓展场景为例,用户在厨房中愈发难以忍受热浪的痛点,成为多个空调品牌瞄准的目标。以美的为代表,海尔、松下、大金等品牌纷纷发力厨房空调,在厨房制冷解决方案尚不明确的情况下,空调行业集体行动,以最优的方案占据这一痛点集中、产品普及率极低的市场。

此外,以海信、TCL为代表的品牌,致力于进一步深化健康空调,将新风与净化、消毒、加湿等众多功能集成,激发人群对健康品质生活的需求更新;奥克斯、华凌等品牌则瞄准Z世代的生活需求,推出更多智能化和精致化新品。

市场的动力,就掩藏在用户的需求变化与使用痛点之中,新冷年用产品创新去满足消费分级的变化,比强行区分高低端产品需求,对经销商抵触的“高低配进货”也有更多革新空间。

找到新视角,握紧新渠道

8月末,包括海信、海尔、美的、格力在内的上市公司半年报密集发布。半年报有两大重要的共同点,一是空调业务支撑优秀业绩,另一个则是全球市场业务成为战略重心。

海尔智家在半年报中明确表示,从短期看,全球主要市场仍然面临行业需求疲软、竞争加剧挑战,行业需求拐点可能在2024年出现。南亚、东南亚市场伴随经济复苏,行业需求逐步恢复。从中长期来看,行业依然有良好的增长韧性,FutureMarketInsights发布的报告显示,2022~2029年全球家电市场销售额预计仍保持4.3%的年复合增长率。同时,随着“一带一路”倡议落地推进,南亚、东南亚、中东非等新兴市场逐渐成为家电市场的重要增长点。行业蕴含新发展机遇,高端智慧、绿色节能环保类家电仍将成为行业发展趋势。

与空调直接相关的仍然是高温天气,全球范围高温天气现象的增多在预期之中,全球空调市场的需求规模将呈现增长态势。海信空调有关人士更是明确表示,在海信3.0全球化的阶段,海信海外有关人士的整体收入占比目标要超过50%,海外机构数量达到70~100个,并建成海信集团的全球化人才培训基地,形成轮动机制,全面推进海信的全球化,通过本土化运营,真正实现“大头”在海外。

2023年上半年,格力电器在海外市场加快发展自主品牌,在全球各地寻找分销商合作伙伴,利用分销商资源深挖市场,先后中标印尼雅万高铁等多个大型商用工程项目。格力在明显加快国际市场步伐的同时,也进一步深化内销渠道变革,在全面加强与京东的合作之外,在“拼抖快”流量电商的运营上加大力度。

事实上,新消费时代中,抖音、小红书为代表的流量电商快速崛起并已成为新兴渠道的重要内容。多方数据统计显示,2023冷年流量电商的销售额增幅接近300%。对主流空调企业来说,崛起的流量电商必定成为今后重要的合作渠道,然而在这一渠道形态中,主流空调品牌如何匹配合作模式,如何推广创新技术,甚至如何与众多小品牌正面竞争都成为极富挑战的课题。

时间进入2023年9月,空调新冷年在市场过热后的紧张局面中迎来政策层面的系列组合拳,被透支需求的空调产业界却显得信心严重不足,行业的排产与出货进入审慎的观望期。既然前路不得而知,不如站在全球贸易的视角下,深化技术创新,把握可以确认的增长点,让战略布局走得踏实一点。

重要的是,不要让高温,成为过热与透支的温床。