产销规模达到3亿量级!空调压缩机的高质量发展之路怎么走?

空调压缩机行业的市场增量,维持着整个市场竞争格局的稳定。

2023年7月17日,在中国恒大集团公布负债超2.4万亿这天,中国华北地区人民的手机都收到了推送周末暴雨的红色预警。

这大约是中国房产市场极度惊悚的夜晚,也是中国北方这一轮高温画上句点的预告。

无论哪一种,对看起来十分火热的中国空调产业来说,都不是什么好消息。

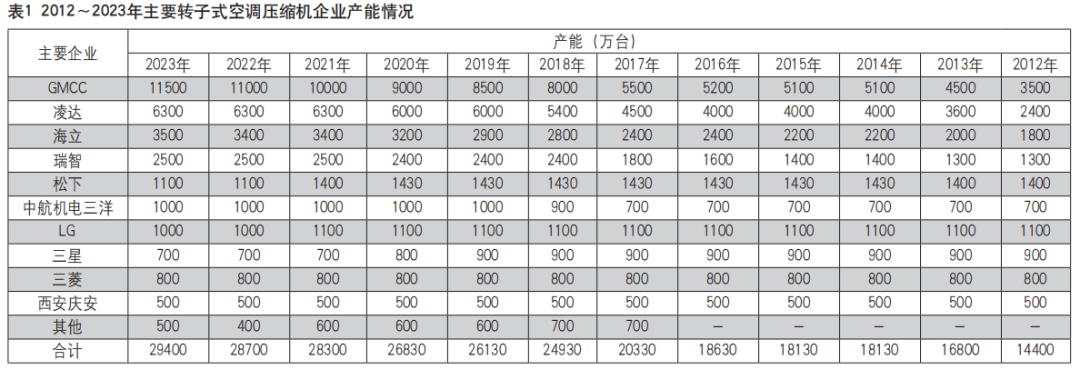

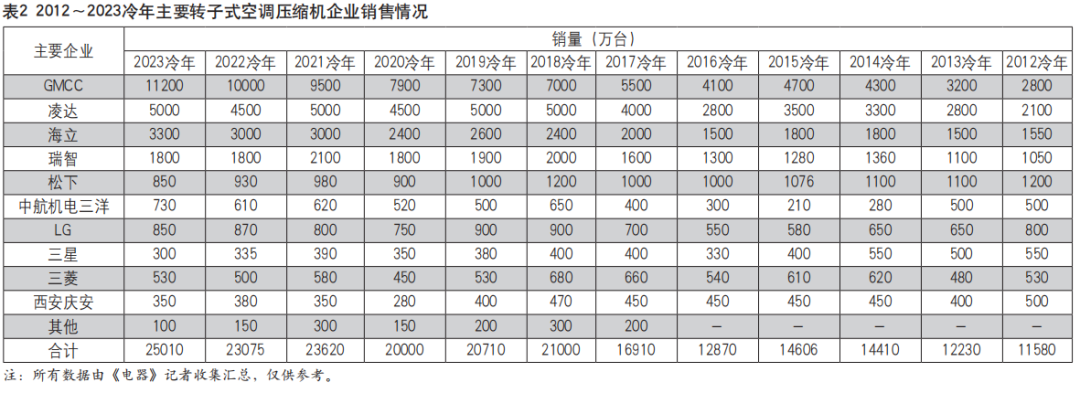

于是我在这天,默默地打开空调产业的各种数据表,艰难地把它们拼接在一起,想在冷冻年度结束之际,给空调压缩机产业发展情况做一次总结,结果惊愕地发现,这产业也太猛了(见表1、表2)。

数据统计表中清晰可见,中国空调压缩机的总产能已经达到3亿台的量级,这还是在疫情三年行业扩产力度降低、部分企业主动收缩定速压缩机产能的情况下实现的。

在强调新型工业化建设和高质量发展的新时期,空调压缩机产业的前景究竟如何?

2023冷年产销增长的实际情况

毫无疑问,2023冷冻年度(2022年8月~2023年7月,以下简称冷年)是整个空调产业产销规模再创历史新高的年份,对空调压缩机产业来说,增量主要体现在产能、销量、利润以及业务板块这四个维度上,每一个维度,都值得剖析。

在产能方面,通过数据统计表可以清晰看到,2023冷年空调压缩机行业的总产能提升约700万台。《电器》记者通过企业端调研得知,新扩建产能的事实上仅有GMCC一家,在安徽芜湖新设两条生产线,产能扩增500万台。其余产能增加基本属于各个品牌自身产线优化和生产效率提升所带来的增益。

可以说,在2018年中国空调市场需求进入瓶颈期后,近年来空调压缩机行业的新建投资扩产相对谨慎,除GMCC和珠海凌达两大巨头稳步扩产之外,其余品牌仅海立在郑州与海尔合资共建新生产基地属于新建投资,且这一基地距离正式投产尚需时日。

因此,虽然行业总产能达到3亿台的规模令人震惊,但实际上,空调压缩机行业整体规模扩张的步伐是谨慎的,各企业均以产线工艺优化、提升制造效率为主进行内部升级。

空调压缩机产能的谨慎扩大得到行业共识,但却在2022以及2023连续两年的空调销售旺季出现“供不应求”的问题,这让是否加大投资扩大产能又一次成为各大空调压缩机厂商思考的战略课题。

而在这一课题的答案生成之前,我们必须搞清连续两年产生供需矛盾的实质性原因是什么?

这就是高温。

2022年夏天的高温带来了当年7~8月连续两个月的零售市场中低端产品应激式断货,这让空调渠道库存清空,也让空调整机企业可以在疫情放开后开足马力蓄水渠道,为2023年夏天的再次高温囤货。2023年的高温不仅来得早且来得更加猛烈,空调企业赌对了今朝,大有一发而不可收的样子。

产业在线数据显示,2023年6月,家用空调行业内销生产排产1177万台,同比暴增37.3%;7月内销排产1149万台,同比继续增加24.7%。在这种情况下,空调压缩机6月排产同比增加24%、7月排产同比暴增43%——行业在空调销售旺季再次出现供应紧张的局面。

在2023年这一波行情带动下,空调压缩机在2023冷年实现了再创历史新高的产销规模。据产业在线数据,2023冷年中国空调压缩机销量达到2.53亿台,同比增长8%;摆脱疫情管控影响后的2023年1~7月,实现销量1.6亿台,同比增长14%。

在这一组看起来很不错的数据增幅背后,值得注意的是市场终端的销售增量结构。多方数据显示,从2023年2月开始至6月末,空调零售终端市场处于“非典型”的暴增状态,其中2~5月零售端出现30%~50%的暴增行情,其核心原因是上年同期因疫情管控而导致过低的市场基数以及疫情管控放开后房产装修市场短暂的回温;在6月出现大面积高温导致应激需求增加以及“618”电商大促的情况下,空调零售端事实上的同比增幅约10%,低于市场预期。

空调压缩机总量增加的同时,另一个需要关注的变化则是出口市场。根据中国家用电器协会提供的数据,截至2023年6月,2023冷年中国空调压缩机出口量为3522万台,同比下滑5%;出口额23.2亿元,同比下滑1.7%。在国际贸易形势依然复杂、欧美主要经济体衰退需求萎缩、面临较大的通胀压力、经济增长疲软的预期未发生明显变化的当下,空调压缩机企业如何开拓海外市场显然要换个角度思考。

相比产能扩张、销量增幅两个维度的谨慎思辨,2023冷年空调压缩机的行业利润呈现出回暖态势。在铜价、钢价等原料价格阶段性走低,市场供应吃紧的环境下,空调压缩机企业在2023冷年无论是制造成本还是议价能力上都较上一年度有了较大规模的改观。

行业利润的改观对技术研发以及制造升级都会带来正向增益,2023冷年行业第四个增量的维度则是细分领域的新赛道。多年前,空调压缩机企业在轻商、热泵以及汽车热管理领域的布局和研发,在2023冷年开始收获回报。在家用中央空调市场随着家庭整装需求激增而快速提升之后,欧洲能源危机引发的热泵采暖需求又成“风口”,而更大的“风口”则在新能源车领域出现。因此,如果说空调压缩机行业总量的增速尚需明晰的话,那么轻型商用压缩机、热泵专用压缩机以及电动空调压缩机的市场增量则非常明确。

当海立以新势力的姿态成功卡位电动空调压缩机、松下万宝在“生产线迁回日本”的谣言中发力电动空调压缩机的时候,《电器》记者欣喜地发现,空调压缩机行业还会因科技创新而产生颇具价值的开拓空间。

创新决定竞争走向

空调压缩机行业的市场增量,维持着整个市场竞争格局的稳定。从数据统计表中清晰可见,2023冷年,整个行业仍然处于GMCC美芝一家独大,珠海凌达霸占格力、海立领衔纯外供阵营的格局。然而,稳定的格局中,仍然呈现出经营分化的走势。各大空调压缩机品牌中,GMCC美芝销量再破1.1亿台,同比增速8%;珠海凌达销量突破5000万台,同比提升10%以上;海立销量也创新高,同比增速超过10%;增速最大的,是经过几年转型后全面发力的中航机电三洋,销量规模突破730万台,同比增速超过20%。

在产销规模增长的品牌调研反馈中,基本可以得到内外两方面力量共同驱动的结论——外部驱动力,房产市场短期复苏、极端高温天气的出现带动市场行情;内部驱动力,空调压缩机企业通过研发创新和制造升级,能够及时响应整机企业愈发快速的技术迭代需求,能够推动空调整机企业的新品设计,能够全面适配空调领域愈发重要的新兴品类。

在产品迭代创新层面,以增速最快的中航机电三洋为例,优化产品结构,提高双缸变频产品销售比例,扩展产品线增加细分市场竞争力,聚焦核心战略客户,保证了自身转型扩产后优势产品的充分释放。

在超前研发方面,以再创销售记录的GMCC美芝为例,在2023年5月发布的五项空调压缩机技术,超高效摇块压缩机、新一代变频压缩机电机技术、嵌入式精准控温技术、全程连续喷气增焓技术、集成压缩机技术,不仅对应了当前空调整机在静音、高效、可靠、小型化方面的需求,还推动了空调整机企业在新冷年产品设计的改进。

在新兴领域方面,以在新兴领域探索时间最多、范围最广的海立为例,2023冷年海立不仅在热泵和轻商领域收获颇丰,更在电动空调压缩机上全面发力。根据官方数据,2022年海立新能源已达成“市场保有量100万台”的里程碑,并有望在2023年底超过200万台。

事实证明,相比难以预判的外部驱动因素,技术创新提供的内部驱动力,才是保证空调压缩机企业持续前行的核心。也只有保证技术研发的核心地位,才能在未来高度不确定的市场竞争中保持“稳健的身形”。

未来前景究竟如何?

在技术研发层面,空调整机企业对压缩机的技术需求基本统一:高能效、低噪声、高可靠性、小型化、集成化以及低碳化,与此同时,产品优化的效率要更高,以应对终端市场的高频迭代。

在市场需求方面则仍需审慎分析,建立在低基数与极端高温天气条件下出现的2023冷年行情,不会重演。2024冷年首先就要面对上一年度的高基数以及当下的需求不振。

从多方信息了解,空调市场零售情况在2023年7月已经出现同比和环比双双下滑的态势,这与前6个月的表现截然相反。综合过去两个冷年的情况可以看到,2022冷年高温的应激需求增量主要出现在一、二级市场,而2023冷年的高温天气带动更多的增量则来自于三、四级市场,天猫优品在2023年表现亮眼正是得益于此。这意味着,连续两年的高温已经将国内应激需求消耗大半,市场是否透支有待考证,但未来的高温对以中低端产品为主的应激需求有多大的拉动力,不得而知。

业内部分观点认为,参照日本的空调销售情况,在空调普及率达到顶峰之后,高温天气依旧是激发销售的核心动力。但也有观点认为,在中国当前房产市场萎靡、结婚率和生育率均创新低的情况下,如果高温提振的需求是“换新”而非“新增”,那么实际的市场增量将大打折扣。

值得注意的是,随着“杜苏芮”台风登陆,中国中东部地区大面积强降雨,此前大面积高温已不复存在,这给8月新冷年的空调零售继续增加压力。据多方信息回馈,当前中国空调市场的渠道库存时隔几年后再次来到高位,工程机市场更是迟迟打不开局面。这对空调行业新冷年的形势蒙上了阴影。

因此,就空调内销市场而言,下一个冷年的形势并不乐观。相对乐观的,反而是全球空调市场,在这场全球范围的极端高温以及未来预期中更多的高温天气下,全球空调市场需求在提高,这也是当前中国空调整机出口数据快速恢复的重要原因。

那么对应的,空调压缩机企业要审慎考虑匹配空调内销机型的产销规模,也能谨慎乐观地加大适配出口机型的排产规划。更重要的是,空调压缩机的海外市场规划也可能就此发生重大变化。

在直接出口压力增大、适配整机出口机型规模增加的预期下,空调压缩机的海外市场战略面临调整。过去一年来,海外家电品牌对产业链上游供应商提出了更苛刻的要求,其中重要的一点是要求供应商在中国大陆之外设立工业基地。在海外市场复杂的形势驱动下,产能已达到3亿台的空调压缩机产业,将认真考虑在海外扩大生产规模的战略规划。

当前,中国空调压缩机企业仅有海立和GMCC在印度设有海外工厂,且无论是生产规模还是运营环境都不尽如人意。未来这一产业真正意义的全球化,将有可能在极度复杂的国际贸易形势下实施。这对任何一个空调压缩机企业来说,都是巨大的考验。

话说到这里,在这个3亿台年产能级别的产业中,人们倒有个强烈的共识——无论在任何地方,技术创新都是企业运营的核心支撑力。